utworzone przez Szymon Kuc | lut 22, 2023 | 2023, adex, badania, baza wiedzy, raport, reklama online

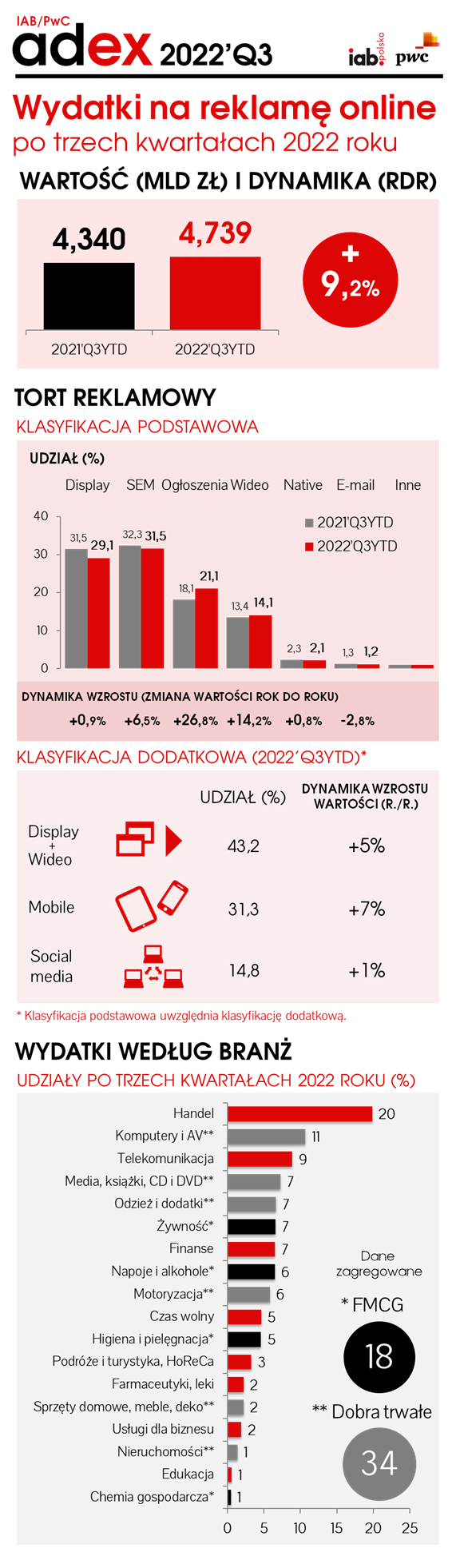

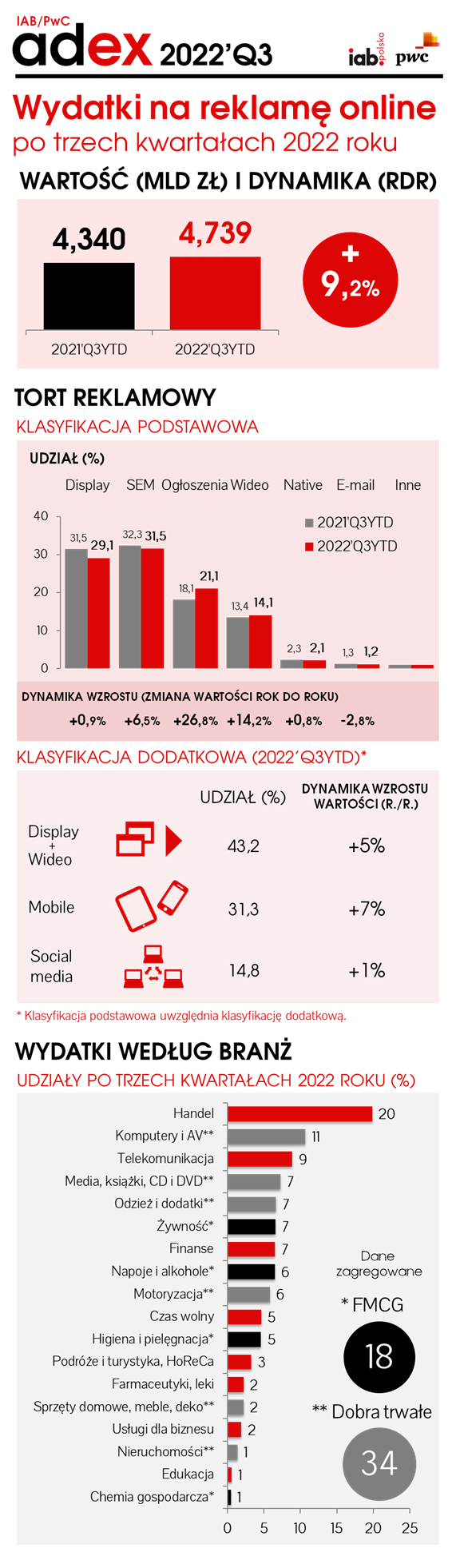

Po trzech kwartałach 2022 roku wartość rynku reklamowego online osiągnęła ponad 4,7 mld zł, dzięki dynamice wzrostu na poziomie 9%. Wydatki na komunikację cyfrową wzrosły o prawie 400 mln zł w ujęciu rok do roku – wynika z najnowszego raportu z badania IAB Polska/PwC AdEx

W trzecim kwartale 2022 roku tempo rozwojowe nieco wyhamowało względem wcześniejszego trymestru (12%), osiągając indeks wzrostu na poziomie 6,2%. Przełożyło się to na dynamikę na poziomie 9,2% w okresie styczeń-wrzesień.

Ogólny obraz rynku nie uległ istotnym zmianom. Wciąż dominuje reklama graficzna (obejmująca statyczny display oraz wideo), z 43% udziału. Jej dynamika wyniosła 5%, a motorem napędowym było w dużym stopniu wideo online. SEM, pozyskujący prawie jedną trzecią tortu reklamowego online, odnotował indeks wzrostu na poziomie 6%. Wysoki indeks odnotowały ponownie ogłoszenia (+27%). Wzrosty odnotowano zarazem we wszystkich kluczowych kanałach sprzedaży reklamy online: w modelu programmatic, w urządzeniach mobilnych oraz w mediach społecznościowych.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom. Największe wzrosty wartości odnotowały branże: „podróże i turystyka, HoReCa”, „sprzęty domowe, meble, deko”, „nieruchomości” oraz „finanse”.

utworzone przez Marta Stępień | sie 8, 2022 | 2022, badania, baza wiedzy, kategorie rynkowe, rok, SEM

Grupa Robocza SEM przy IAB Polska we współpracy z SW RESEARCH Agencją Badań Rynku i Opinii wydała raport na postawie najnowszego badania odnośnie wykorzystania marketingu w wyszukiwarkach przez małe i średnie przedsiębiorstwa.

Celem badania było znalezienie odpowiedzi na pytanie w jakim stopniu działania SEM były wykorzystywane w sektorze małych oraz średnich przedsiębiorstw w 2021 roku w Polsce. Kluczowa była także analiza dotycząca efektywności narzędzi marketingu w wyszukiwarkach SEM (w tym m.in. SEO, PaidSearch oraz GDN

Według badanych najbardziej popularna forma promocji w wyszukiwarkach i sieciach kontekstowych (SEM), z których korzystała firma w 2021 roku to pozycjonowanie (78%). Z kolei ponad połowa ankietowanych wskazuje na reklamę kontekstową i intextową (np. Google AdSense + Google Display Network) (56%) oraz na linki sponsorowane w wynikach wyszukiwania (50%).

Większość badanych wskazuje, że o rozpoczęciu działań promocyjnych w wyszukiwarkach i sieciach kontekstowych (SEM) zadecydowały: skuteczność (67%) oraz duży zasięg (65%). Nieco mniej osób (49%) wskazało, że zadecydowało jeszcze mierzalność wyników i dostęp do statystyk.

40% badanych wskazało, że udział wydatków na działania pozycjonowanie (SEO) w roku 2021 w porównaniu do 2020, w całości wydatków na marketing w wyszukiwarkach (z uwzględnieniem linków sponsorowanych Google Ads) jest bez większych zmian, z kolei 34% wskazuje, że udział tych wydatków wzrósł. Badani, którzy wskazali, że udział w wydatkach zmalał (5%) deklarują, że środki, które zostały wycofane z pozycjonowania (SEO) najczęściej zostały przeznaczone na reklamę na portalach społecznościowych (44%), e-mailing/reklamę banerową (display) (33%) oraz nie zostały zagospodarowane (33%).

Oprócz korzystania z pozycjonowania, marketingu w wyszukiwarkach i sieciach kontekstowych (SEM) badani w większości deklarują, że korzystali w 2021 roku także z takich narzędzi do promocji i reklamy w Internecie jak prowadzenie profilu, fanpage’a w mediach społecznościowych oraz z emisji reklam w mediach społecznościowych (54%).

W badaniu i niniejszym raporcie przyjęto szeroką definicję SEM, obejmującą nie tylko reklamę tekstową emitowaną w wyszukiwarkach i reklamę kontekstową. Zgodnie z założeniami badania do marketingu w wyszukiwarkach zaliczono także reklamę graficzną i wideo emitowaną zgodnie z założeniami silników Search Engine. W ramach badania przeprowadzono 175 unikalnych wywiadów z osobami, które w ramach swojej pracy zajmują się co najmniej jednym z obszarów takich jak: promocja firmy, marketing, sprzedaż oraz firma, w której pracują w 2021r. korzystała reklamy SEM. W badaniu analizowano firmy z sektora: usługi, handel oraz produkcja.

„Badanie SEM” zostało zrealizowane w dniach 20.06 – 04.07.2022 r.

utworzone przez Marta Stępień | lut 10, 2022 | 2022, analiza, badania, baza wiedzy, kategorie rynkowe, poradniki, rok, typ dokumentu

Publikacja „Leksykon: Pomiar efektywności komunikacji cyfrowej”, stworzona przez Grupę Roboczą Badania IAB Polska, to kompendium wiedzy na temat sposobów badania użytkowników internetu. Systematyzuje zagadnienia związane z pomiarem efektywności komunikacji online w sposób użyteczny w codziennej pracy. Zawiera artykuły eksperckie, opisy technik i wskaźników badawczych oraz listę firm, które prowadzą takie badania. Druga edycja Leksykonu będzie przydatna zarówno ekspertom marketingu, jak również osobom zainteresowanym branżą internetową.

– W okresie pandemii wiele z naszych zachowań przenieśliśmy do świata wirtualnego. Znacznie zwiększył się czas uwagi poświęcanej treściom internetowym. Proces ten wymusił na wielu branżach dopasowanie się do naszych nowych zwyczajów. Przyspieszony rozwój odczuły między innymi: telemedycyna, krypto-finanse, video komunikacja i e-handel. Wszystko przyjmuje postać wirtualną, dlatego badanie tyc, nowych zjawisk jest kluczowe dla prowadzenia biznesu online. – tłumaczy Tomasz Wileński, CEO, iSLAY Tech; Szef Grupy Roboczej Badania przy IAB Polska.

W pierwszej części Leksykonu znajduje się omówienie trzech kluczowych obszarów dotyczących efektywności komunikacji cyfrowej w podziale na działania skupiające się na budowaniu wizerunku i wzbudzaniu zaangażowania oraz efektywności (w tym sprzedaży). W każdej z tych części znajduje się opis typowych działań online, które są podejmowane w ramach postawionych celów kampanii. W następnej kolejności w publikacji przedstawiono wybrane zagadnienia związane z pomiarem efektów omówionych rodzajów kampanii. Dodatkowo, czytelnicy znajdą opis narzędzi, jakich używa się do pomiaru efektów kampanii.

Leksykon zawiera również słowniczek pojęć, który wyjaśnia co oznaczają poszczególne terminy związane z marketingiem online. Eksperci nie skupili się wyłącznie na pomiarze efektywności, ale także na hasłach, które są ważne dla zrozumienia mechanizmów działań reklamowych w internecie. Jest to zestaw terminów najbardziej potrzebnych w zrozumieniu mechanizmów komunikacji cyfrowej z perspektywy badawczej.

– Komunikacja marketingowa przeżywa rozkwit, dodatkowo przyspieszony przez pandemię. W kanałach cyfrowych jest coraz więcej kampanii, coraz większe budżety, coraz większe wymagania odnośnie spodziewanych efektów. Przy złożoności komunikacji w digitalu efektywne planowanie kampanii oraz pomiar ich efektów wymagają dużo większej wiedzy. Drugą edycję Leksykonu kierujemy do wszystkich osób związanych z branżą marketingu online zarówno po stronie reklamodawców, jak i usługodawców i wydawców. Z lektury skorzystają nie tylko osoby dopiero wkraczające w świat digitalu, ale również eksperci, którzy chcą odwołać się do oficjalnych branżowych definicji czy przykładów. To kolejne przygotowane przez Grupy Robocze IAB Polska niezwykłe źródło wiedzy dla wszystkich chcących zgłębić tajniki pomiaru efektywności projektów wykorzystujących komunikację marketingową w kanałach cyfrowych. – mówi Włodzimierz Schmidt, prezes zarządy IAB Polska.

Zespół Badawczy IAB Polska tworzą przedstawiciele firm: iSlay, Questpass, Grupa ZPR Media, Polska Press Grupa, Mindshare, Nielsen, Grupa RMF, Kantar Polska, Polskie Badania Internetu

Premiera publikacji odbyła się podczas panelu dyskusyjnego IAB ExpertPanel, 9 lutego na platformie LIVE Webinar. W trakcie panelu eksperci dyskutowali o najistotniejszych zmianach i prognozach dotyczących rynku badań.

W panelu udział wzięli:

Powitanie: Włodzimierz Schmidt, prezes zarządu IAB Polska

Prowadzący: Tomasz Wileński, CEO, iSlay, Szef Grupy Roboczej Badania IAB Polska

Paneliści:

- Agnieszka Mikołajec, Content Marketing Manager, Polska Press Grupa

- Michał Zajdel, Head of Media&Digital, Kantar Polska

- Anna Rama, Platforms Deputy Director, Mindshare Polska

- Marcin Niemczyk, Doradca Zarządu, Polskie Badania Internetu

Partnerem technologicznym wydarzenia był LiveWebinar.

utworzone przez Agata | paź 30, 2019 | adex, badania, baza wiedzy, raport

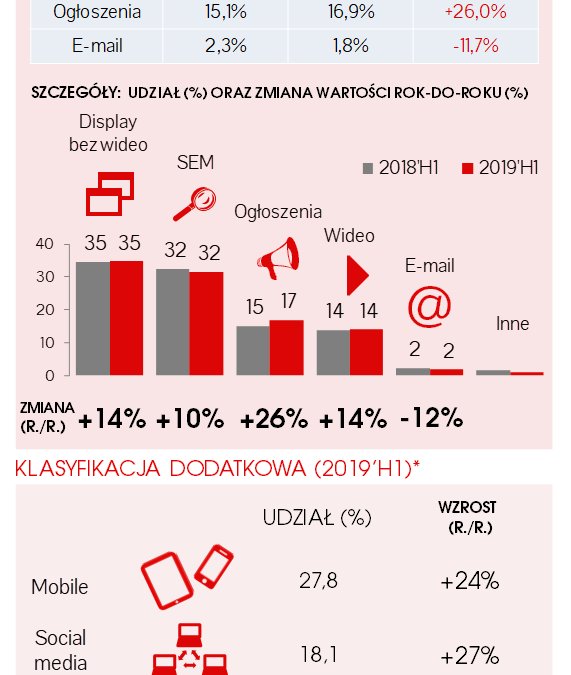

Po pierwszym półroczu 2019 roku nakłady na reklamę online wzrosły o 275 mln zł, dzięki czemu ich całkowita wartość osiągnęła 2,4 mld zł. Przełożyło się to na dynamikę rok do roku na poziomie 13%.

Dane zbierano do 22 października 2019 r.

Więcej informacji o badaniu na: http://iabadex.pl.

W drugim kwartale 2019 roku tempo rozwojowe reklamy cyfrowej osiągnęło dwucyfrowy indeks, dzięki czemu wydatki na ten kanał w całym półroczu wzrosły o 13%. W badanym okresie utrzymały się kluczowe mechanizmy rynkowe, które wpływają na jego obraz. Wysoką dynamikę notuje wciąż komunikacja marketingowa w urządzeniach mobilnych oraz reklama w social media. Na tempo rozwojowe rynku nadal duży wpływ ma wideo online oraz reklama sprzedawana w modelu programmatic.

Ogólny obraz rynku również nie uległ zmianie – dominuje reklama graficzna z prawie połową udziałów tortu reklamowego online, marketing w wyszukiwarkach pozyskuje prawie jedną trzecią, ogłoszenia jedną szóstą, zaś e-mail około 2%. Utrzymała się także dynamika poszczególnych formatów – wszystkie z nich wypracowały dodatnie indeksy, oprócz reklamy e-mail, która wciąż notuje wskaźnik ujemny.

Zmianie nie uległ także udział poszczególnych branż w wydatkach reklamowych online. Ranking sektorów jest prawie identyczny jak w porównywalnym okresie ubiegłego roku. Na miejscu zdecydowanego lidera plasuje się handel. Kolejne miejsca zajmują kolejno: telekomunikacja, motoryzacja, finanse i żywność. Największe wzrosty zanotowały następujące branże: chemia gospodarcza (ponad 40% wzrostu) oraz odzież i dodatki (ponad 30%). Wysokie indeksy (około 20%) osiągnęli także liderzy rankingu: handel, motoryzacja, finanse oraz telekomunikacja.

#O BADANIU

IAB AdEx jest cyklicznym badaniem służącym do mierzenia wydatków na reklamę internetową. Projekt realizuje IAB Polska wspólnie z PwC od 2007 roku, a jego wyniki stały się standardem rynkowym i są bazą dla innych analiz dotyczących wydatków reklamowych.

W badaniu biorą udział wszystkie wiodące firmy internetowe, jednak wyniki nie wyczerpują pełni wydatków reklamowych w internecie ze względu na duże zróżnicowanie i mnogość małych oraz średnich podmiotów na rynku. Za wydatki reklamowe uznano budżety firm przeznaczane na zakup powierzchni reklamowej w internecie. Na wydatki te składają się zarówno przychody uczestników badania uzyskane z tytułu sprzedaży powierzchni reklamowej, jak i prowizje agencji z tego tytułu. Wydatki ujęte w badaniu mogą mieć zarówno charakter gotówkowy, jak i barterowy.

W badaniu uwzględniono przychody następujących podmiotów: Agora, Burda Media, Cormedia, CS Group (szacowane), Dentsu Aegis, Facebook (częściowo szacowane), Freshmail, GK SARE, Google – wyszukiwarka, reklama kontekstowa, YT, GDN i mobile (częściowo szacowane), GroupM, Grupa Allegro, Grupa Pracuj, Grupa Wirtualna Polska, Grupa ZPR Media, Havas Media, IDG, Interia, IPG Mediabrands, LEADR, Lowe Media, NetSprint, Novem, OLX, OMD, Polska Press Grupa, Publicis Groupe, Re:define, Ringier Axel Springer Polska, Społeczności, Ströer Digital, TVN, TVP. Szacunki oparte są na danych PwC, IHS oraz Gemius.

utworzone przez Agata | paź 1, 2019 | badania, baza wiedzy, raport, SEM

„Barometr SEM” to badanie, którego celem było zbadanie zmian zachodzących na rynku marketingu w wyszukiwarkach w perspektywie lat 2017-2018, ze szczególnym naciskiem na podział budżetów między kanałami (w tym m.in. SEO, PaidSearch oraz GDN) oraz ich efektywność. Prezentujemy raport z wynikami badania.

- Realizacja: lipiec-sierpień 2019

- Badana grupa: firmy członkowskie IAB Polska

- Wielkość próby: N=24

- Metoda: standaryzowany wywiad kwestionariuszowy

- Technika pomiaru: CAWI

- Platforma online: webankieta

- Opracowanie:

– Paweł Kolenda (IAB Polska)

– Łukasz Machura (SunriseSystem)

– Maciej Gałecki (Bluerank)

– Łukasz Iwanek (Internetica)

W badaniu i niniejszym raporcie przyjęto szeroką definicję SEM, obejmującą nie tylko reklamę tekstową emitowaną w wyszukiwarkach i reklamę kontekstową (jak to przyjęto w definicji badania IAB Polska/PwCAdEx). Zgodnie z założeniami badania do marketingu w wyszukiwarkach zaliczono także reklamę graficzną i wideo emitowaną zgodnie z założeniami silników Search Engine. Ze względu na dobór i wielkość próby należy także zwrócić uwagę, że wyniki badania nie pokazują rezultatów dla ogółu polskich przedsiębiorstw, a prezentują trendy panujące w największych firmach digitalowych skupionych w IAB Polska, które korzystają z rozwiązań marketingu w wyszukiwarkach.

Wnioski z badania

Zdecydowana większość ankietowanych zadeklarowała wzrost wydatków na marketing w wyszukiwarkach (wśród nich ponad połowa wskazała na indeks na poziomie przekraczającym 15%).

Trend ten widoczny jest szczególnie wyraźnie na przykładzie jednego z elementów marketingu w wyszukiwarkach – reklamy wideo: 71% firm zadeklarowało znaczne wzrosty budżetów, a spadek był wskazywany marginalnie. Zestawiając wynik Barometru SEM z rezultatami badania IAB/PwCAdEx2018 można śmiało potwierdzić ponadprzeciętną dynamikę wzrostu atrakcyjności reklamy wideo dla reklamodawców, nawet w zestawieniu z bardzo dobrymi wynikami notowanymi przez całość segmentu marketingu w wyszukiwarkach.

W ramach każdego z badanych obszarów (SEO, GDN, YouTube, mobile i remarketing) w badanych firmach ROI zwykle wzrastał w porównaniu do roku 2018. Spadki były raportowane zdecydowanie rzadziej. Rekordzistami wzrostu są reklamy mobilne, remarketing oraz SEO.

Popularność i efektywność reklamy w wyszukiwarkach ma jednak pewien minus. Aż 2/3 firm zauważyło wzrost stawek CPE w obszarze reklam płatnych, najczęściej w przypadku remarketingu i reklam mobilnych.

utworzone przez Agata | cze 12, 2019 | adex, badania, baza wiedzy, Bez kategorii, raport, raport strategiczny

Mamy przyjemność zaprezentować najnowszą, 16. edycję Raportu Strategicznego IAB Polska, zawierającą kompleksową analizę rynku cyfrowego w Polsce.

Struktura publikacji jest analogiczna jak w zeszłym roku. Pierwsza część przedstawia statystyki dotyczące polskiego internetu, druga zawiera opis poszczególnych narzędzi marketingu online i najnowsze wyniki badania IAB Polska/PwC AdEx, które jest standardem rynkowym dotyczącym wartości poszczególnych narzędzi komunikacji online, zaś w dalszych częściach znajdują się dodatkowe analizy oraz opis działań IAB Polska.

W porównaniu do wcześniejszych edycji tegoroczny Raport Strategiczny został opatrzony wprowadzeniem przygotowanym przez Radę Merytoryczną publikacji. Prezentuje ona w sposób syntetyczny kluczowe dla branży zjawiska. Tym samym usunięty został rozdział dotyczący wyzwań rozwojowych, który rok wcześniej pełnił podobną funkcję. Względem zeszłorocznej edycji zmienił się też nieznacznie porządek rozdziałów – usunięty został materiał dotyczący serwisów ogłoszeniowych, podczas gdy podsumowanie tego segmentu rynku znalazło się w rozdziale dotyczącym e-commerce. W najnowszej edycji nie pojawił się także oddzielny

rozdział poświęcony UX. Rozbudowany został z kolei rozdział dotyczący kwestii prawnych, w którym szczegółowo omówiono ważne dla branży wyzwania związane z RODO.

Publikacja miała premierę na konferencji Forum IAB, 5 czerwca 2019r. W wersji drukowanej jest dostępna z najnowszym numerem magazynu HBR Polska.

Zapraszamy do lektury!