utworzone przez Agata | cze 10, 2025 | 2025, AI, baza wiedzy, content marketing, Digital Out-Of-Home, ecommerce, email, influencer marketing, kreacja, media społecznościowe, mobile, programmatic, public relations, raport strategiczny, reklama audio, reklama online, SEM, Viewability, wideo

Podsumowanie kluczowych wydarzeń i trendów minionego roku oraz prognozy na rok 2025 znajdziesz w opublikowanym właśnie Raporcie Strategicznym Internet 2024/202025 – najważniejszym corocznym podsumowaniu polskiej branży digital. Raport dostępny jest jako serwis www oraz klasyczny PDF.

Kluczowe wnioski z Raportu:

- Rok 2024 to 20% wzrostu wartości całego rynku reklamy online.

- Najszybciej rosnącą kategorią reklamową w polskim internecie została reklama wideo online, a już 34% wydatków na reklamę digital przypada na mobile.

- Generatywna AI może zwiększyć PKB regionu CEE o 5-8% w ciągu dekady.

- W Polsce dynamicznie rośnie znaczenie retail media i reklamy Digital Out-of-Home.

Dowiedz się więcej! Czytaj raport w wersji online lub pobierz PDF!

Co znajdziesz w Raporcie?

Na ponad 130 stronach Raportu znajdziesz analizy:

- statystyk polskiego internetu,

- poszczególnych kategorii rynkowych,

- narzędzi marketingu online,

- najnowszych wyników IAB Polska/PwC AdEx.

Omówiliśmy także perspektywy rozwojowe, spodziewane trendy, wyzwania, szanse i najważniejsze wydarzenia prawne mające wpływ na ekosystem internetowy w Polsce. W końcowej części Raportu znajduje się opis działań IAB Polska.

Nie przegap tej publikacji – to must-read dla każdego, kto zajmuje się marketingiem!

CZYTAJ RAPORT>

utworzone przez Agata | maj 12, 2025 | 2024, adex, baza wiedzy, reklama online

W roku 2024 roku rynek reklamowy cyfrowej, dzięki dynamice wzrostu na poziomie 20%, przekroczył wartość 9,5 mld zł.

W czwartym kwartale 2024 roku odnotowano wysoką dynamikę wzrostu wydatków na reklamę cyfrową (+26% rok do roku), co przypieczętowało i tak już wysokie wzrosty, jakie ten kanał komunikacji osiągnął we wcześniejszych kwartałach. W rezultacie cały rok zakończył się indeksem na poziomie +19,8%, dzięki czemu pobity został kolejny rekord wartości na poziomie 9,5 mld zł. Jeśli tempo rozwojowe się utrzyma, rok 2025 zakończy się dla reklamy cyfrowej wynikiem sięgającym powyżej 11 mld zł.

Dobre rezultaty osiągnęły wszystkie największe formaty (reklama graficzna z wideo, reklama w wyszukiwarkach i ogłoszenia), jak również modele oraz kanały sprzedaży (programmatic, mobile i social media). Jedynie w przypadku najmniejszych segmentów rynku (native oraz email marketing) odnotowano wyhamowanie. Warto zwrócić uwagę, że wpływ na indeksy miał zarówno organiczny wzrost rynku, jak również istotna inflacyjna indeksacja cen, która spotęgowała tempo rozwojowe.

Największy wpływ na wyniki miała reklama graficzna, a w szczególności wideo online, które przez cały rok notowało kilkudziesięcioprocentowe wzrosty – zarówno u globalnych graczy, jak i na rodzimym rynku. Łącznie formaty graficzne online (display i wideo) wypracowały w roku 2024 ponad 850 mln zł wzrostu, z czego prawie dwie trzecie pozyskało wideo. Z perspektywy kanałów cyfrowych na szczególną uwagę zwraca mobile, który wypracował ponad 700 mln wzrostu, przy dynamice rok do roku na poziomie 28%.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom – dominującym segmentem jest handel. Największe wzrosty wartości odnotowały zaś branże: „napoje i alkohole”, „telekomunikacja” oraz „żywność”.

Dane AdEx za rok 2024 nie pozostawiają wątpliwości — reklama cyfrowa w Polsce nie tylko utrzymuje dynamiczne tempo wzrostu, ale osiąga kolejne historyczne rekordy. Tak duży wzrost dynamiki w ostatnim kwartale i całoroczny indeks na poziomie niemal 20% to sygnał ogromnego zaufania rynku do kanałów online.

Przekroczenie 9,5 mld zł w ciągu roku pokazuje, że digital to już nie uzupełnienie, a fundament strategii marketingowych. Co istotne, rozwijają się nie tylko klasyczne formaty, ale również innowacyjne formy komunikacji, takie jak wideo online, reklama mobilna czy Digital Out-of-Home, które odpowiadają na zmieniające się nawyki konsumentów. Z perspektywy branży widzimy, że reklama cyfrowa to dziś nie tylko efektywne narzędzie sprzedaży, ale kluczowy element budowania przewagi konkurencyjnej i długofalowej relacji z klientem. – komentuje Włodzimierz Schmidt, Prezes Zarządu IAB Polska.

W świetle wyników ostatniej edycji badania IAB Polska/PwC AdEx warto zwrócić także uwagę na dołączenie do pomiaru kolejnego formatu: cyfrowej reklamy zewnętrznej (DOOH – ang. Digital Out-Of-Home). Choć jej udział w całości rynku cyfrowego jest jeszcze na razie niewielki (niecałe 3%), dynamiczny rozwój tego kanału (+36% w roku 2024) zasługuje na monitorowanie jego mechanizmów rozwojowych. Źródłem danych – które zostały zaadaptowane do metodologii badania AdEx – jest Kantar Media. W celu porównywalności danych, wydatki na DOOH zostały dołączone także do wyników za rok 2023.

#O BADANIU

IAB AdEx jest cyklicznym badaniem służącym do mierzenia wydatków na reklamę internetową. Projekt realizuje IAB Polska wspólnie z PwC od 2007 roku, a jego wyniki stały się standardem rynkowym i są bazą dla innych analiz dotyczących wydatków reklamowych.

W badaniu biorą udział wszystkie wiodące firmy internetowe, jednak wyniki nie wyczerpują pełni wydatków reklamowych w internecie ze względu na duże zróżnicowanie i mnogość małych oraz średnich podmiotów na rynku. Za wydatki reklamowe uznano budżety firm przeznaczane na zakup powierzchni reklamowej w internecie. Na wydatki te składają się zarówno przychody uczestników badania uzyskane z tytułu sprzedaży powierzchni reklamowej, jak i prowizje agencji z tego tytułu. Wydatki ujęte w badaniu mogą mieć zarówno charakter gotówkowy, jak i barterowy.

Więcej informacji o badaniu na: http://iabadex.pl

utworzone przez Agata | sty 9, 2025 | 2025, baza wiedzy, kreacja, reklama online, standardy i dobre praktyki, technologie, Viewability, wideo

Aktualizacja Standardów Reklamy Display 2025 od IAB Polska. Nowe wytyczne umożliwią jeszcze lepsze dostosowanie reklamy display do obecnych wymogów i potrzeb technologicznych.

Dokument stworzony przez Grupę Zadaniową Standardy Reklamy Display IAB Polska uwzględnia zmiany w obszarze najczęściej stosowanych w Polsce formatów reklamowych i dopuszczalnych typów plików. Zgodnie z wymaganiami określonymi Aktem o Usługach Cyfrowych (DSA) Standardy wprowadzają też nowe wytyczne dotyczące bezpieczeństwa i komfortu użytkowników.

Najnowsze zmiany w reklamie display dotyczą:

- integracji standardów dla desktop i mobile – multiscreen jako odpowiedź na zmieniające się zachowania użytkowników;

- określenia zasad emisji reklam z materiałami wideo – szczegółowe zalecenia techniczne dla głównych formatów wideo;

- uaktualnienia formatów reklamowych i typów plików – m.in. rezygnacja z przestarzałego formatu SWF.;

- zwiększenia maksymalnych rozmiarów plików – lepsze dostosowanie do potrzeb rynku;

- czytelności, transparentności oraz bezpieczeństwa użytkowników.

Ostatni tego typu dokument został opracowany i wydany w 2020 roku.

utworzone przez Marta Stępień | mar 21, 2024 | 2024, baza wiedzy, brand advertising, content marketing, ecommerce, influencer marketing, kategorie rynkowe, kreacja, media społecznościowe, public relations, reklama online, rok, technologie, typ dokumentu, wideo, zbiór case studies

W konkursie IAB MIXX Awards 2023 o złote, srebrne i brązowe statuetki zawalczyło 45 kampanii, które otrzymały 62 nominacje w 16 kategoriach konkursowych. Szczegółowe case studies wszystkich nagrodzonych i wyróżnionych kampanii zebraliśmy w postaci Casebooka IAB MIXX Awards 2023.

– Jako Zarząd IAB Polska z radością prezentujemy Casebook MIXX Awards 2023, w którym znajdziecie kampanie kształtujące przyszłość marketingu cyfrowego. Ta synergia kreatywności, nowoczesnych technologii oraz odpowiedzialności marek staje się areną innowacyjnej komunikacji marketingowej. Komunikacji, w której digital nie jest już traktowany jako uzupełnienie dla kanałów tradycyjnych.Obecnie to marketing tradycyjny często odgrywa rolę wsparcia dla dominujących strategii cyfrowych, a wiele kampanii prowadzonych jest wyłącznie w mediach elektronicznych. Potwierdzają to rosnące wydatki na reklamę online, a polski marketing internetowy umacnia swoją pozycję lidera innowacji i trendsettera o zasięgu wykraczającym poza granice kraju.

To powód do dumy, z tym większą radością zapraszamy do poznania wyjątkowych kampanii nagrodzonych w konkursie IAB MIXX Awards 2023. Działania marketingowe, które są skuteczne i etyczne, które wyznaczają trendy i kierunki przyszłych innowacji, które ustanawiają nowe standardy – warto się nimi zainspirować.

Życzymy owocnej lektury!

– fragment wstępu do publikacji autorstwa Włodzimierza Schmidt i Roberta Wielgo, Zarządu IAB Polska.

utworzone przez Agata | sie 7, 2023 | 2023, adex, baza wiedzy, reklama online

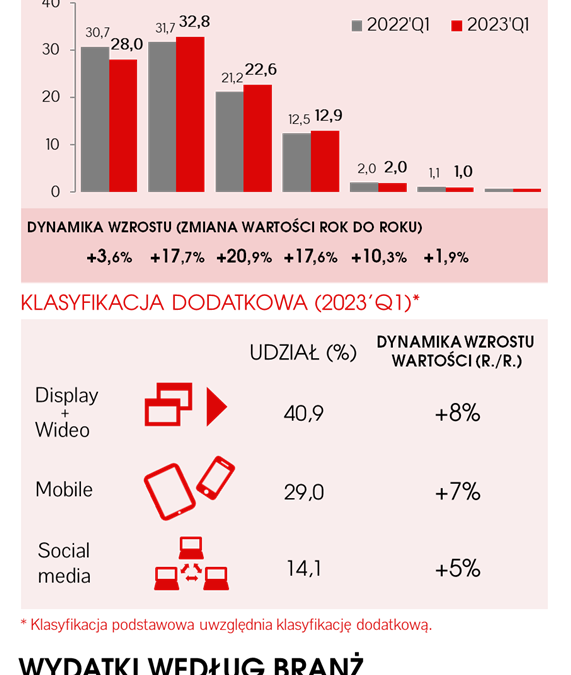

Po pierwszym kwartale 2023 roku wydatki na reklamę online wzrosły o ponad 200 mln zł w ujęciu rok do roku. Wartość rynku reklamowego online osiągnęła dzięki temu prawie 1,7 mld zł z dynamiką wzrostu na poziomie 14%.

Rok 2023 rozpoczął się dla reklamy online bardzo dobrze. Z poziomu 10%, zaobserwowanego w roku ubiegłym, w pierwszym kwartale 2023 roku dynamika wzrostu podskoczyła do poziomu 14%. Dla porównania – w analogicznym kwartale 2022 roku indeks wyniósł 9%. Obserwowane trendy świadczą o tym, że po pandemicznym zawirowaniu w roku 2020 (gdy tempo rozwojowe wydatków na komunikację marketingową w sieci spadło do 5%), internet na stałe powrócił do długoterminowego trendu ze średnim indeksem sięgającym dwucyfrowego wzrostu.

Ogólny obraz rynku nie uległ zmianie. Nadal dominuje reklama graficzna (obejmująca statyczny display oraz wideo), pozyskująca 41% udziału i wyprzedzająca SEM, który stanowi jedną trzecią tortu reklamowego online. Wszystkie formaty odnotowały dodatnie wskaźniki wzrostu.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom. Kolejność na ścisłym podium pozostała taka sama, a na pozostałych miejscach doszło do nieznacznych roszad. Największe wzrosty odnotowały branże: „nieruchomości” oraz „podróże, turystyka, HoReCa”.

#O BADANIU

IAB AdEx jest cyklicznym badaniem służącym do mierzenia wydatków na reklamę internetową. Projekt realizuje IAB Polska wspólnie z PwC od 2007 roku, a jego wyniki stały się standardem rynkowym i są bazą dla innych analiz dotyczących wydatków reklamowych.

W badaniu biorą udział wszystkie wiodące firmy internetowe, jednak wyniki nie wyczerpują pełni wydatków reklamowych w internecie ze względu na duże zróżnicowanie i mnogość małych oraz średnich podmiotów na rynku. Za wydatki reklamowe uznano budżety firm przeznaczane na zakup powierzchni reklamowej w internecie. Na wydatki te składają się zarówno przychody uczestników badania uzyskane z tytułu sprzedaży powierzchni reklamowej, jak i prowizje agencji z tego tytułu. Wydatki ujęte w badaniu mogą mieć zarówno charakter gotówkowy, jak i barterowy.

W badaniu uwzględniono przychody następujących podmiotów: Agora, Burda Media, Cormedia, CS Group (szacowane), Dentsu Aegis, Facebook (częściowo szacowane), Freshmail, GK Digitree Group, Google – wyszukiwarka, reklama kontekstowa, YT, GDN i mobile (częściowo szacowane), GroupM, Grupa Allegro, Grupa Pracuj, Grupa Wirtualna Polska, Grupa ZPR Media, Havas Media, IDG, IPG Mediabrands, LEADR, Lowe Media, NetSprint, Novem, OLX, OMD, Polsat-Interia, Polska Press Grupa, Publicis Groupe, Ringier Axel Springer Polska, Społeczności, Ströer Digital, TVN, TVP. Szacunki oparte są na danych PwC, IHS oraz Gemius.

Dane zbierano do 21 lipca 2023 r.

Więcej informacji o badaniu na: http://iabadex.pl

utworzone przez Szymon Kuc | lut 22, 2023 | 2023, adex, badania, baza wiedzy, raport, reklama online

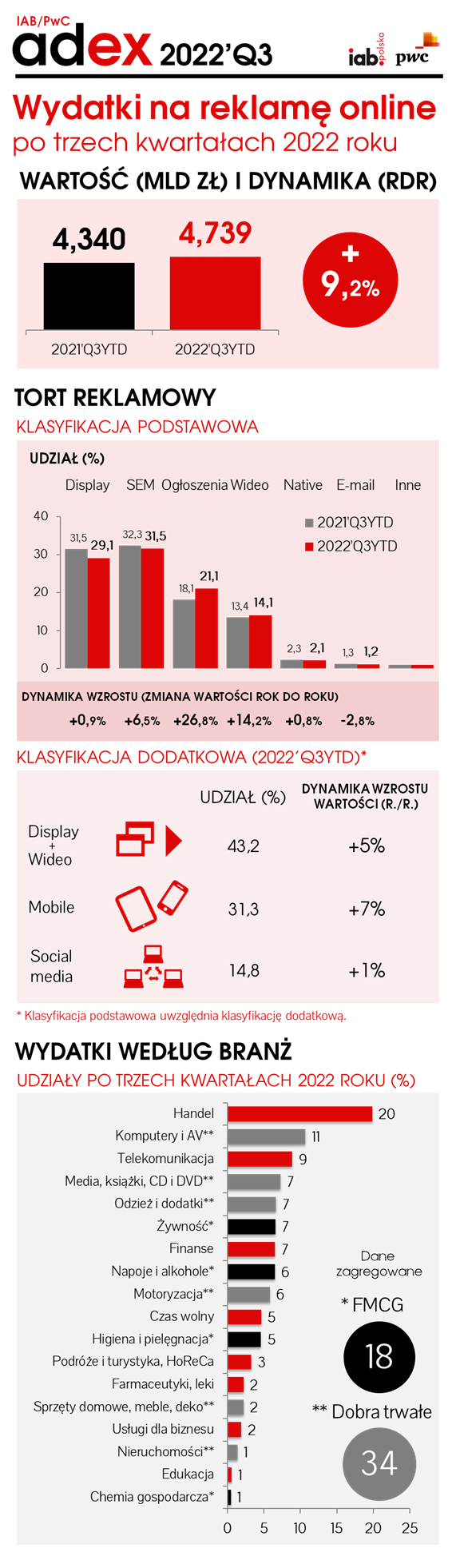

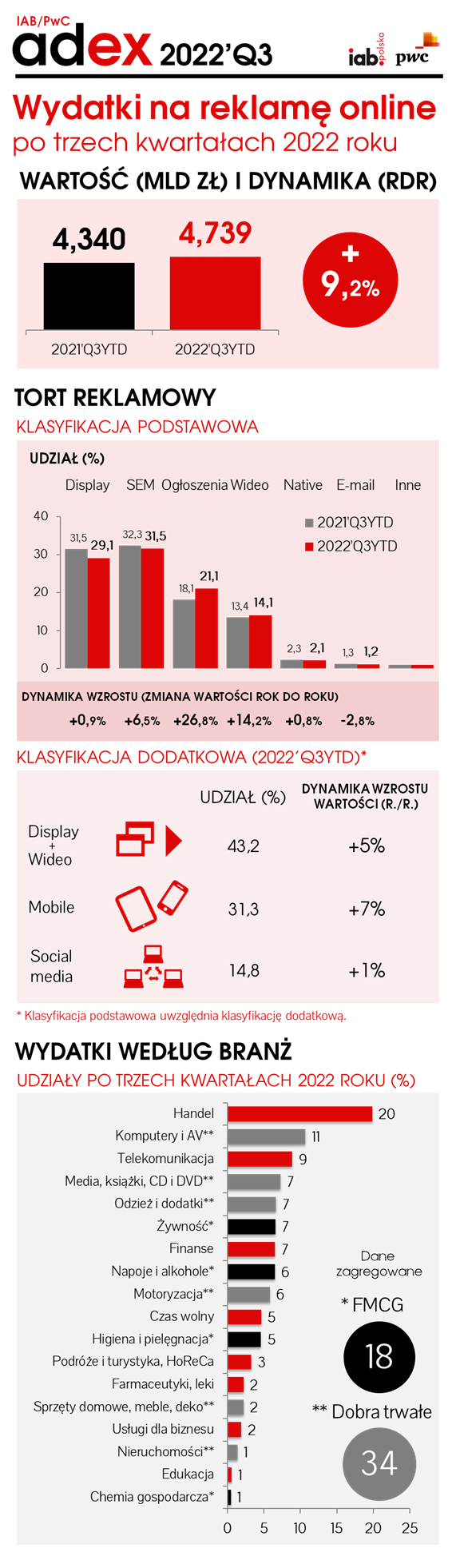

Po trzech kwartałach 2022 roku wartość rynku reklamowego online osiągnęła ponad 4,7 mld zł, dzięki dynamice wzrostu na poziomie 9%. Wydatki na komunikację cyfrową wzrosły o prawie 400 mln zł w ujęciu rok do roku – wynika z najnowszego raportu z badania IAB Polska/PwC AdEx

W trzecim kwartale 2022 roku tempo rozwojowe nieco wyhamowało względem wcześniejszego trymestru (12%), osiągając indeks wzrostu na poziomie 6,2%. Przełożyło się to na dynamikę na poziomie 9,2% w okresie styczeń-wrzesień.

Ogólny obraz rynku nie uległ istotnym zmianom. Wciąż dominuje reklama graficzna (obejmująca statyczny display oraz wideo), z 43% udziału. Jej dynamika wyniosła 5%, a motorem napędowym było w dużym stopniu wideo online. SEM, pozyskujący prawie jedną trzecią tortu reklamowego online, odnotował indeks wzrostu na poziomie 6%. Wysoki indeks odnotowały ponownie ogłoszenia (+27%). Wzrosty odnotowano zarazem we wszystkich kluczowych kanałach sprzedaży reklamy online: w modelu programmatic, w urządzeniach mobilnych oraz w mediach społecznościowych.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom. Największe wzrosty wartości odnotowały branże: „podróże i turystyka, HoReCa”, „sprzęty domowe, meble, deko”, „nieruchomości” oraz „finanse”.