utworzone przez Agata | cze 30, 2025 | 2025, baza wiedzy, mobile, poradniki, raport, reklama audio, rynek mobilny, technologie, wideo

Raport „Formaty Reklamowe Mobile 2025” to praktyczny przewodnik po ekosystemie reklamy mobilnej, stworzony przez ekspertów z Grupy Roboczej Mobile IAB Polska. Znajdziesz w nim nie tylko przegląd formatów, ale także ich zastosowanie w rzeczywistych kampaniach i rekomendacje dla marketerów.

Co znajdziesz w e-booku?

W środku znajdziesz 5 rozdziałów ze szczegółowo opisanymi dostępnymi formatami reklamy mobilnej:

Mobile Display

Dowiesz się, jak dobrać odpowiedni miks banerów i kiedy warto sięgnąć po interstitiale, rich media lub reklamę natywną. Przeanalizujesz zalety i ograniczenia zasięgowych kampanii banerowych oraz sposoby ich optymalizacji.

Mobile Wideo (In-Stream, Out-Stream, Rewarded, Interaktywne)

Poznasz różnice między formatami pre-roll, mid-roll i floating video oraz nauczysz się, jak tworzyć angażujące treści wideo dopasowane do środowiska mobilnego. Szczególnie ciekawe są sekcje o rewarded video oraz shoppable i branching video – idealne dla marek stawiających na interakcję i storytelling.

Reklamy Rich Media i Expand

Dowiesz się, jak tworzyć interaktywne kreacje, które budują świadomość marki bez konieczności przechodzenia na stronę. Zobaczysz, jak działa reklama AR i jak rozszerzane formaty mogą zaskoczyć użytkownika.

Mobile Audio

Przewodnik po formatach audio w aplikacjach, podcastach i systemach nawigacyjnych. Poznasz formaty takie jak audio in-app, audio POI i reklamy podcastowe oraz dowiesz się, jak skutecznie dotrzeć do użytkownika za pomocą dźwięku.

SMS, MMS, RCS, Push

Praktyczne porównanie formatów bezpośredniej komunikacji mobilnej – od klasycznego SMS-a po nowoczesne RCS i notyfikacje push. Zobaczysz, które z nich sprawdzą się najlepiej w Twojej branży i jak je personalizować.

Raport to narzędzie, które pomoże Ci zaplanować skuteczną strategię mobilną – niezależnie od budżetu i celu kampanii.

utworzone przez Agata | maj 22, 2024 | 2024, baza wiedzy, raport, raport strategiczny

W roku 2023 rynek reklamy cyfrowej w Polsce przyspieszył tempo

rozwojowe w porównaniu do roku wcześniejszego, a jego wartość

zwiększyła się o ponad 870 mln zł, osiągając poziom prawie 7,8 mld zł.

Internet wciąż jest kluczowym motorem napędowym rynku mediów

odpowiadającym w roku 2023 za ponad dwie trzecie wzrostu całego

segmentu komunikacji. Dominującym formatem jest nadal reklama graficzna, która – pomimo mniejszej dynamiki od innych formatów – w roku 2023 wypracowała prawie jedną trzecią wzrostu.

Podsumowanie 2023 roku, analizy ekspertów oraz prognozy dotyczące dynamicznego rozwoju branży internetowej na 2024 kompleksowo przedstawia najnowszy Raport Strategiczny Internet 2023/2024, wydany przez IAB Polska.

Raport dostepny jest również jako serwis www: http://raportstrategiczny.iab.org.pl/

To szczególny rok dla branży i samego IAB Polska, gdyż nasza organizacja celebruje 25-lecie działalności. Raport Strategiczny wydawany przez IAB Polska od lat stanowi pokaźne już kompendium wiedzy na temat branży komunikacji cyfrowej i jej rozwoju.

Tematem, który przewija się przez większość zagadnień poruszonych w tegorocznym Raporcie Strategicznym, jest sztuczna inteligencja. Nic w tym dziwnego, bowiem AI tworzy mnóstwo szans, ale i zagrożeń wynikających z jej zastosowania oraz wprowadza istotne zmiany w komunikacji marek z konsumentami. Kumulacja nowych aplikacji, algorytmów i rozwiązań w zakresie AI w minionym roku ma już teraz konsekwencje dla branży większe niż jakiekolwiek poprzednie zjawiska. Narzędzia oparte na algorytmach sztucznej inteligencji zyskiwały nowych użytkowników w tempie, którego nie odnotowały nawet najpopularniejsze platformy społecznościowe. Jest to też kolejny sprawdzian dla naszej branży w zakresie kompetencji szybkiej adaptacji nowych rozwiązań. Już dziś szereg podmiotów – czy to wydawców, czy agencji, domów mediowych, czy marketerów – stosuje rozwiązania AI w codziennych zadaniach.

W odniesieniu do wydatków na reklamę online nadal widać potencjał do dalszych wzrostów, chociaż już teraz internet w Polsce odpowiada za 53% tortu reklamowego. Tego potencjału można doszukiwać się m.in. w tym, że internet nie stanowi osobnego pola komunikacji czy sprzedaży, lecz jest integralną bądź będącą w synergii z innymi mediami przestrzenią działań marketingowych. Droga zakupowa konsumentów coraz częściej zaczyna się i kończy w e‑commerce, cyfrowe media audiowizualne zmieniają standard korzystania z treści telewizyjnych i innych produkcji audiowizualnych w elastycznym modelu, a DOOH zmienia jakość całego segmentu reklamy zewnętrznej. Ta rozszerzająca się perspektywa postrzegania internetu otwiera wciąż nowe możliwości dla branży komunikacji marketingowej. Niemal w każdym segmencie reklamy online odnotowano coroczne wzrosty wydatków.

Zapraszamy do lektury!

Raport dostepny jest również jako serwis www: http://raportstrategiczny.iab.org.pl/

utworzone przez Agata | mar 20, 2024 | 2024, adblock, baza wiedzy, raport

Najnowsza edycja badania IAB Polska na temat zjawiska blokowania reklam pokazuje znaczące wyhamowanie wzrostu liczby użytkowników adblocków, który odnotowano w poprzednich badaniach z lat 2016 (36%) i 2017 (42%). Wzrasta natomiast liczba osób akceptujących przekaz reklamowy. Aż 88% użytkowników blokujących reklamy dopuszcza częściową styczność z różnymi formami komunikacji marketingowej. Z kolei 60% ankietowanych osób nie blokuje wszystkich stron www. Jak dostosować treści i strategie reklamowe do najnowszych trendów – m.in. o tym w najnowszym raporcie IAB Polska „Zjawisko blokowania reklam”.

Skala zjawiska blokowania reklam w Polsce

Osiem lat temu udział użytkowników sieci stosujących oprogramowanie blokujące reklamy wzrastał o kilka punktów procentowych rocznie. Ostatnie badanie IAB Polska pokazuje, że odsetek dorosłych internautów stosujących adblocki w 2023 roku wyniósł 45%, co jest tylko nieznacznym wzrostem w stosunku do 42% odnotowanych w 2017 roku. Najnowsze wyniki pokazują, że tempo rozwojowe zjawiska zdecydowanie wyhamowało i ustabilizowało się, a w najbliższych latach możemy spodziewać się utrzymania tego trendu.

Szacowana penetracja adblocków utrzymuje się od 7 lat na poziomie 42-45%, po uprzednich bardzo dynamicznych wzrostach, co świadczy o dojrzałości i nasyceniu rynku w tym zakresie. Ciekawi fakt, że w tym samym czasie o 10 punktów procentowych wzrósł odsetek osób dopuszczających komunikację marketingową. To może sugerować, że użytkownicy są bardziej skłonni do zaakceptowania reklam, ale pod warunkiem mniej inwazyjnej formy i lepszego dopasowania komunikatu marketingowego – mówi Paweł Korzeniowski, AdStack Architect z Ringier Axel Spirnger Polska.

Jak adblocki wpływają na komunikację marketingową?

Z badania IAB Polska wynika, że jedynie 5% ogółu internautów blokuje reklamę online w sposób zdecydowany. Ponad 80% użytkowników adblocka dopuszcza pewne „rozluźnienie” blokady, korzystając z rozwiązań, które pomimo zainstalowania oprogramowania pozwalają na styczność z komunikacją marketingową. Połowa użytkowników stosuje tzw. white listy i zezwala na nienatrętne reklamy, 60% nie blokuje wszystkich stron www, a 28% nie korzysta z adblocków we wszystkich przeglądarkach.

Dominującym powodem instalacji adblocka jest determinacja użytkowników w eliminowaniu natrętnych reklam. Wnioski z raportu potwierdzają tezę, że edukacja branży i stawianie na coraz bardziej wartościowe, jakościowe treści jest niezbędna w skutecznym docieraniu do użytkowników z komunikacją marketingową.

Poszukiwanie nowych, kreatywnych sposób prezentacji reklam będzie dla branży nie mniejszym wyzwaniem niż budowanie zaufania użytkowników przez zapewnienie odpowiednich standardów ochrony danych i transparentności komunikatów – badanie pokazuje, że użytkownicy coraz bardziej zwracają uwagę na kwestie związane z bezpieczeństwem danych osobowych i prywatności online. Ochrona prywatności jest motywacją do instalowania adblocka dla aż 35% internautów – komentuje Wiktor Gerliński, Ad Product Manager z Ringier Axel Springer Polska.

Obok szczegółowej analizy powodów korzystania z adblocków i ich wpływu na treści online, raport IAB Polska porusza kwestie związane z instalacją oprogramowania na różnych urządzeniach cyfrowych, pokazuje gotowość użytkowników do płatnej eliminacji reklam, omawia świadomość wpływu reklam na finansowanie treści, a także rozprawia się z pokutującymi wciąż mitami na temat adblocków.

utworzone przez Agata | paź 5, 2023 | 2023, baza wiedzy, Brand Safety, brand safety, fraud reklamowy, programmatic, qualid, raport, Viewability

- IAB Polska publikuje pierwszy raport na temat jakości w reklamie cyfrowej, skupiając się na kluczowych obszarach takich jak bezpieczeństwo marki, transparentność zakupu reklam w systemie programmatic, walkę z oszustwami reklamowymi oraz widoczność reklam.

- W raporcie podkreślono kluczowe znaczenie bezpieczeństwa marki w reklamie cyfrowej, 93% respondentów wskazało na jego ważność podczas kampanii, przy jednoczesnym wyraźnym zapotrzebowaniu na większą transparentność i skuteczne zabezpieczenia przed fraudem, a także zwróceniu uwagi na znaczenie wysokiej widoczności reklam w kontekście efektywności kampanii.

- Program QUALID, działający od ponad trzech lat, jest inicjatywą mającą na celu podniesienie standardów w reklamie cyfrowej. W jego ramach przeszkolono już ponad 1500 osób, a raport ma na celu ocenę jego efektywności i wpływu na świadomość rynkową.

- IAB Polska zachęca wszystkie firmy działające w branży do wzięcia udziału w programie QUALID, aby wspólnie kształtować bezpieczny i transparentny ekosystem reklamy cyfrowej w Polsce.

Reklama cyfrowa, będąca dominującym medium marketingowym z niezwykle dynamicznym wzrostem, oferuje nieograniczone możliwości dla marek i sprzedawców. Niemniej jednak, te same możliwości stwarzają pole do działania dla nieuczciwych firm i oszustów. Z tego względu jakość reklamy cyfrowej, brand safety, widzialność i transparentność rozwiązań programmatic stają się coraz bardziej kluczowe.

Ponad trzy lata temu IAB Polska uruchomił program QUALID – skoncentrowany na podnoszeniu standardów jakości w reklamie cyfrowej.

– Po latach działania programu, postanowiliśmy zmierzyć jego efektywność, badając jak kształtuje się świadomość rynkowa w kwestii jakości reklam cyfrowych oraz jakie postępy osiągnęliśmy – mówi Włodzimierz Schmidt, Prezes Zarządu IAB Polska.

Kluczowe wyniki badania

W kontekście jakości w reklamie cyfrowej badanie podkreśla wagę bezpieczeństwa marki (Brand Safety) w kampaniach reklamowych. Dla 93% respondentów Brand Safety jest istotnym elementem podczas realizacji kampanii. Co więcej, aż 74% uczestników badania często, bardzo często lub zawsze korzysta z narzędzi związanych z bezpieczeństwem marki. Znaczące jest także to, że 64% dostawców, agencji i wydawców aktywnie proponuje swoim klientom dodawanie filtrów Brand Safety. Wśród najczęściej stosowanych filtrów dominują „black list” oraz wykluczenie kategorii tematycznych – oba te rozwiązania cieszą się zaufaniem 77% badanych.

– Wnioski płynące z analizy wyników badania są jasne – firmy powinny aktywnie korzystać z dostępnych narzędzi i technologii, które pozwolą na kontrolę kontekstu, w jakim wyświetlane są ich reklamy. Nawet jeśli wiąże się to z dodatkowymi kosztami, inwestycja w Brand Safety przyniesie długofalowe korzyści poprzez ochronę wizerunku marki i utrzymanie lojalności klientów. Działania podejmowane teraz mogą zdecydować o przyszłości marki w nieprzewidywalnym świecie internetu – mówi Anna Gruszka, Industry Director Poland Teads, Przewodnicząca Rady Programowej QUALID

W tematyce w reklamie cyfrowej, aż 83% badanych jest przekonanych, że ruch generowany przez boty może istotnie wpływać na efekty realizowanych kampanii reklamowych. Jednak tylko 14% respondentów uważa, że platformy do zakupu programatycznego (DSP) skutecznie zabezpieczają przed emisją odsłon reklamowych na stronach generowanych przez boty.

W kwestii widoczności reklam (Viewability), interesujące jest, że prawie dwie trzecie badanych uważa wysoki poziom widoczności (powyżej 70%) za satysfakcjonujący. Niemniej jednak, dla niektórych kampanii, zwłaszcza tych o charakterze performance, wysoki poziom widoczności może nie być kluczowy – najważniejszy jest osiągnięty efekt, nawet jeśli wiąże się z niższą widocznością reklam.

Podsumowując, transparentność podmiotów działających na rynku reklamy cyfrowej została uznana przez badanych za niezwykle ważny element. Aż 95% agencji i reklamodawców uważa transparentność za kluczowy czynnik w branży, z czego dla 52% jest ona wręcz zdecydowanie ważna. Skuteczna komunikacja marek wymaga nie tylko kreatywnego podejścia, ale także dbałości o bezpieczeństwo, widoczność oraz przejrzystość współpracy.

Czym jest QUALID?

QUALID to program propagujący jakość w reklamie cyfrowej. Koncentruje się na kluczowych obszarach takich jak bezpieczeństwo marki (brand safety), transparentność zakupu reklam w systemie programmatic, walkę z oszustwami reklamowymi (fraud) oraz podniesienie jakości oceny efektywności reklam w internecie.

Do programu mogą przystąpić zarówno firmy zrzeszone w IAB Polska – wydawcy, sieci reklamowe, agencje, dostawcy rozwiązań technologicznych, jak i niezrzeszeni reklamodawcy. Uczestnicząc w programie, firmy mają szansę na kształtowanie bezpiecznego ekosystemu reklamy cyfrowej w Polsce, zgodnie z najwyższymi standardami. Szczegóły tutaj >>

utworzone przez Agata | maj 30, 2023 | 2023, baza wiedzy, raport, raport strategiczny

W 2022 roku wartość rynku reklamowego online wzrosła o przeszło 615 mln zł, co przełożyło się na dynamikę wzrostu sięgającą 10%. Tym samym rynek osiągnął wartość ponad 6,8 mld zł (badanie IAB Polska/PwC AdEx). Podsumowanie tego roku, analizy ekspertów oraz prognozy dotyczące dynamicznego rozwoju branży internetowej kompleksowo przedstawia najnowszy Raport Strategiczny Internet 2022/2023, wydany przez IAB Polska.

Raport dostepny jest również jako serwis www: http://raportstrategiczny.iab.org.pl/

Nie był to łatwy rok. Początkowo ciągle czaiło się zagrożenie powrotem pandemii, następnie wybuchła wojna w Ukrainie. Taka sytuacja wpłynęła na ostrożne planowanie kampanii i podejmowanie decyzji dotyczących wydatków reklamowych. Tym bardziej utrzymanie dynamiki wzrostu na dwucyfrowym poziomie bardzo cieszy. To kolejne potwierdzenie, że polski rynek dołączył do grona dojrzałych i stabilnych rynków europejskich. To dobrze, ponieważ dojrzałe rynki są bardziej przewidywalne, niestety trudniej na nich o spektakularne wzrosty czy zmiany – stabilność ma swoją cenę.

Dla polskiej branży komunikacji marketingowej ub.r. upłynął w atmosferze niepewności oraz weryfikacji strategii, które sprawdziły się w czasach lockdownu i związanej z tym intensyfikacji wykorzystania internetu w różnorodnych sferach życia. Czy sprawdzą się także teraz? Dynamika zmian w świecie cyfrowym jest ogromna i każdy rok jest jak dekada w świecie offline.

Trendy, które według raportu odcisną największe piętno w roku bieżącym i latach kolejnych to: e-commerce, w tym retail media, sztuczna inteligencja, a także wpływ środowiskowy naszego sektora.

Szczegółowe informacje na te i wiele innych tematów dostępne są w Raporcie Strategicznym Internet 2022/2023. 20. edycja tej kompleksowej publikacji IAB Polska badającej rynek reklamy online podsumowuje funkcjonowania rynku internetowego w Polsce, wydarzeń branży marketingu i najnowszych trendów.

Zawarte w Raporcie analizy dotyczą między innymi statystyk polskiego internetu, poszczególnych segmentów e-marketingu, narzędzi marketingu online i najnowszych wyników IAB Polska/PwC AdEx. Dane dotyczące polskiego rynku zostały wzbogacone o perspektywę europejską i globalną. Omówiono także perspektywy rozwojowe, spodziewane trendy, wyzwania i szanse. W końcowej części Raportu znajduje się opis działań IAB Polska.

Raport dostepny jest również jako serwis www: http://raportstrategiczny.iab.org.pl/

utworzone przez Szymon Kuc | lut 22, 2023 | 2023, adex, badania, baza wiedzy, raport, reklama online

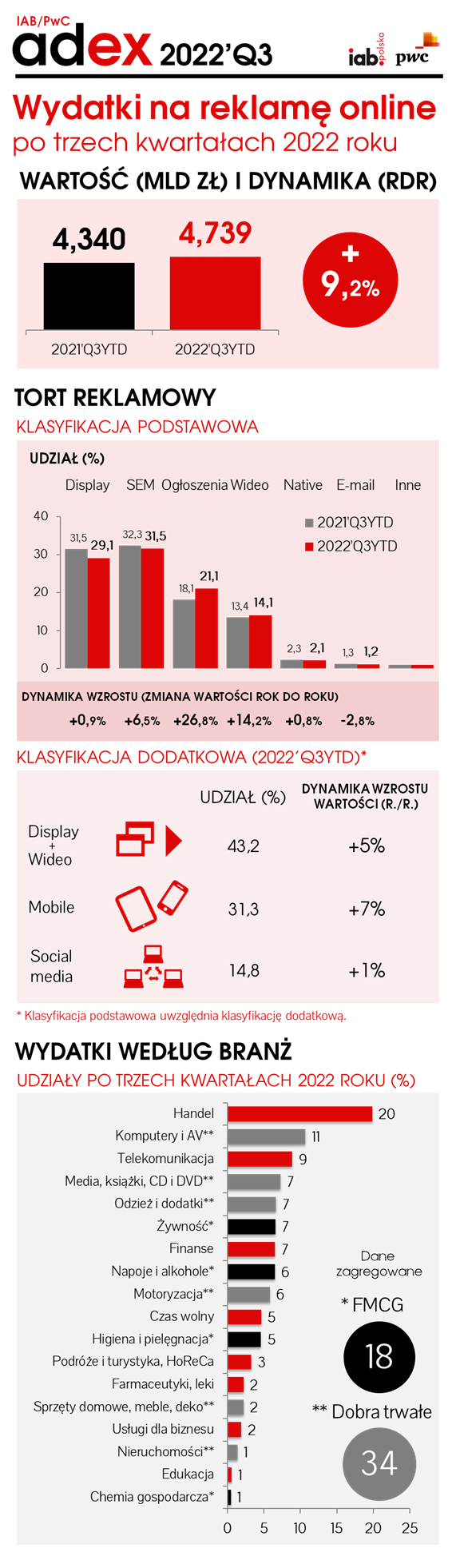

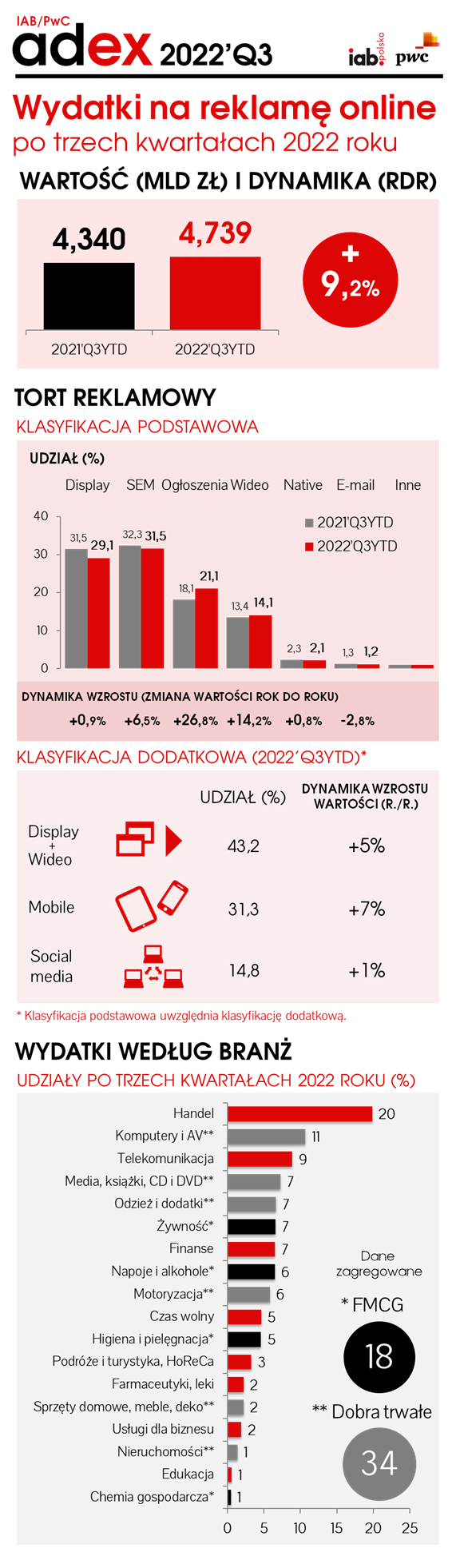

Po trzech kwartałach 2022 roku wartość rynku reklamowego online osiągnęła ponad 4,7 mld zł, dzięki dynamice wzrostu na poziomie 9%. Wydatki na komunikację cyfrową wzrosły o prawie 400 mln zł w ujęciu rok do roku – wynika z najnowszego raportu z badania IAB Polska/PwC AdEx

W trzecim kwartale 2022 roku tempo rozwojowe nieco wyhamowało względem wcześniejszego trymestru (12%), osiągając indeks wzrostu na poziomie 6,2%. Przełożyło się to na dynamikę na poziomie 9,2% w okresie styczeń-wrzesień.

Ogólny obraz rynku nie uległ istotnym zmianom. Wciąż dominuje reklama graficzna (obejmująca statyczny display oraz wideo), z 43% udziału. Jej dynamika wyniosła 5%, a motorem napędowym było w dużym stopniu wideo online. SEM, pozyskujący prawie jedną trzecią tortu reklamowego online, odnotował indeks wzrostu na poziomie 6%. Wysoki indeks odnotowały ponownie ogłoszenia (+27%). Wzrosty odnotowano zarazem we wszystkich kluczowych kanałach sprzedaży reklamy online: w modelu programmatic, w urządzeniach mobilnych oraz w mediach społecznościowych.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom. Największe wzrosty wartości odnotowały branże: „podróże i turystyka, HoReCa”, „sprzęty domowe, meble, deko”, „nieruchomości” oraz „finanse”.