utworzone przez Szymon Kuc | lis 8, 2023 | 2023, adex, baza wiedzy

W pierwszym półroczu 2023 roku wydatki na reklamę online wzrosły o prawie 400 mln zł w ujęciu rok do roku. Dzięki temu wartość cyfrowego rynku reklamowego osiągnęła prawie 3,6 mld zł z dynamiką wzrostu na poziomie 12%.

Po pierwszym kwartale roku 2023, w którym odnotowano indeks wzrostu na poziomie prawie 14%, reklama online utrzymała dwucyfrowe tempo rozwojowe. W drugim kwartale wyniosło ono bowiem prawie 11%, co przełożyło się na dynamikę w całym półroczu na poziomie 12%.

Ogólny obraz rynku nie uległ zmianie – dominuje reklama graficzna (obejmująca statyczny display oraz wideo), pozyskująca 42% udziału i wyprzedzająca SEM, stanowiący jedną trzecią tortu reklamowego online. Prawie wszystkie formaty odnotowały dodatnie wskaźniki wzrostu, poza komunikacją e-mail marketingową, która odnotowała niewielki spadek.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom. Kolejność na ścisłym podium pozostała taka sama, zdominowana przez zdecydowanego lidera w postaci „handlu”. Największe wzrosty odnotowały: „farmaceutyki, leki” oraz „motoryzacja”.

utworzone przez Agata | sie 7, 2023 | 2023, adex, baza wiedzy, reklama online

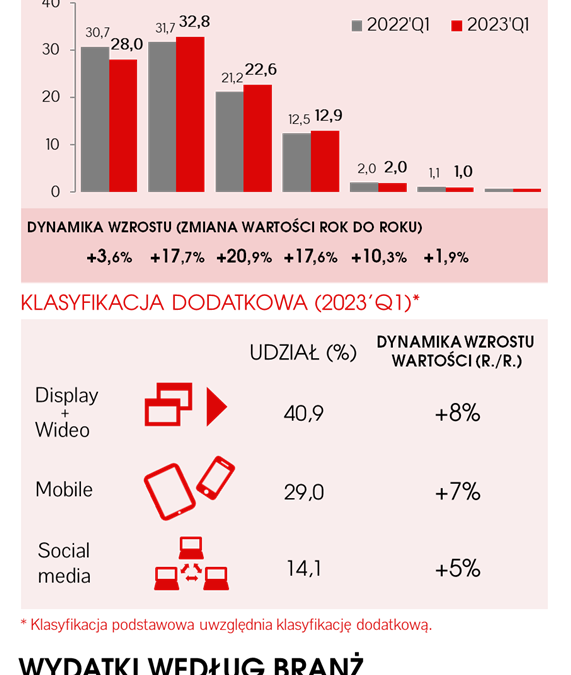

Po pierwszym kwartale 2023 roku wydatki na reklamę online wzrosły o ponad 200 mln zł w ujęciu rok do roku. Wartość rynku reklamowego online osiągnęła dzięki temu prawie 1,7 mld zł z dynamiką wzrostu na poziomie 14%.

Rok 2023 rozpoczął się dla reklamy online bardzo dobrze. Z poziomu 10%, zaobserwowanego w roku ubiegłym, w pierwszym kwartale 2023 roku dynamika wzrostu podskoczyła do poziomu 14%. Dla porównania – w analogicznym kwartale 2022 roku indeks wyniósł 9%. Obserwowane trendy świadczą o tym, że po pandemicznym zawirowaniu w roku 2020 (gdy tempo rozwojowe wydatków na komunikację marketingową w sieci spadło do 5%), internet na stałe powrócił do długoterminowego trendu ze średnim indeksem sięgającym dwucyfrowego wzrostu.

Ogólny obraz rynku nie uległ zmianie. Nadal dominuje reklama graficzna (obejmująca statyczny display oraz wideo), pozyskująca 41% udziału i wyprzedzająca SEM, który stanowi jedną trzecią tortu reklamowego online. Wszystkie formaty odnotowały dodatnie wskaźniki wzrostu.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom. Kolejność na ścisłym podium pozostała taka sama, a na pozostałych miejscach doszło do nieznacznych roszad. Największe wzrosty odnotowały branże: „nieruchomości” oraz „podróże, turystyka, HoReCa”.

#O BADANIU

IAB AdEx jest cyklicznym badaniem służącym do mierzenia wydatków na reklamę internetową. Projekt realizuje IAB Polska wspólnie z PwC od 2007 roku, a jego wyniki stały się standardem rynkowym i są bazą dla innych analiz dotyczących wydatków reklamowych.

W badaniu biorą udział wszystkie wiodące firmy internetowe, jednak wyniki nie wyczerpują pełni wydatków reklamowych w internecie ze względu na duże zróżnicowanie i mnogość małych oraz średnich podmiotów na rynku. Za wydatki reklamowe uznano budżety firm przeznaczane na zakup powierzchni reklamowej w internecie. Na wydatki te składają się zarówno przychody uczestników badania uzyskane z tytułu sprzedaży powierzchni reklamowej, jak i prowizje agencji z tego tytułu. Wydatki ujęte w badaniu mogą mieć zarówno charakter gotówkowy, jak i barterowy.

W badaniu uwzględniono przychody następujących podmiotów: Agora, Burda Media, Cormedia, CS Group (szacowane), Dentsu Aegis, Facebook (częściowo szacowane), Freshmail, GK Digitree Group, Google – wyszukiwarka, reklama kontekstowa, YT, GDN i mobile (częściowo szacowane), GroupM, Grupa Allegro, Grupa Pracuj, Grupa Wirtualna Polska, Grupa ZPR Media, Havas Media, IDG, IPG Mediabrands, LEADR, Lowe Media, NetSprint, Novem, OLX, OMD, Polsat-Interia, Polska Press Grupa, Publicis Groupe, Ringier Axel Springer Polska, Społeczności, Ströer Digital, TVN, TVP. Szacunki oparte są na danych PwC, IHS oraz Gemius.

Dane zbierano do 21 lipca 2023 r.

Więcej informacji o badaniu na: http://iabadex.pl

utworzone przez Szymon Kuc | maj 9, 2023 | 2023, adex, baza wiedzy, media społecznościowe, mobile, programmatic, SEM, wideo

W roku 2022 roku wartość rynku reklamowego online wzrosła o przeszło 615 mln zł, co przełożyło się na dynamikę wzrostu sięgającą 10% i rekordową wartość ponad 6,8 mld zł.

Obserwując trendy rynku komunikacji cyfrowej online w roku 2022 należy w pierwszej kolejności zwrócić uwagę na powrót indeksu wzrostu do skali sprzed pandemii. W roku 2019 wyniósł on 11%, zaś rok wcześniej 13%. Pandemia zachwiała całym rynkiem reklamowym, a tempo rozwojowe internetu w roku 2020 wyhamowało do 5%. Było to wówczas jedyne medium, które nie zanotowało spadków (za: raport reklamowy Publicis). Rok później odnotowano bardzo wyraźne odbicie, a dynamika wydatków online sięgnęła 20%, co było powtórzeniem rekordowego tempa zaobserwowanego w ciągu ostatnich 10 lat. Choć w porównaniu do wysokiego wyniku osiągniętego w roku 2021 indeks na poziomie 10% jest zmniejszeniem tempa rozwojowego w ujęciu rok do roku, to w perspektywie długookresowej rok 2022 oznacza stabilizację rynku.

Ogólny obraz rynku nie uległ istotnym zmianom. Dominuje reklama graficzna (obejmująca statyczny display oraz wideo), która stanowiła 45% udziału rynkowego. Jej dynamika wyniosła prawie 7%, a motorem napędowym było w dużym stopniu wideo online. SEM, stanowiący prawie jedną trzecią tortu reklamowego online, odnotował indeks wzrostu na zbliżonym poziomie. Wysoki indeks osiągnęły ogłoszenia (+26%), które wciąż odrabiają straty po znacznym spadku w roku 2020. Wzrosty odnotowano zarazem we wszystkich kluczowych kanałach sprzedaży reklamy online: w modelu programmatic, w urządzeniach mobilnych oraz w mediach społecznościowych.

Biorąc pod uwagę podział branżowy ranking reklamodawców nie uległ istotnym zmianom. Największe wzrosty wartości odnotowały branże: „podróże i turystyka, HoReCa” oraz „farmaceutyki, leki”.

utworzone przez Szymon Kuc | lut 22, 2023 | 2023, adex, badania, baza wiedzy, raport, reklama online

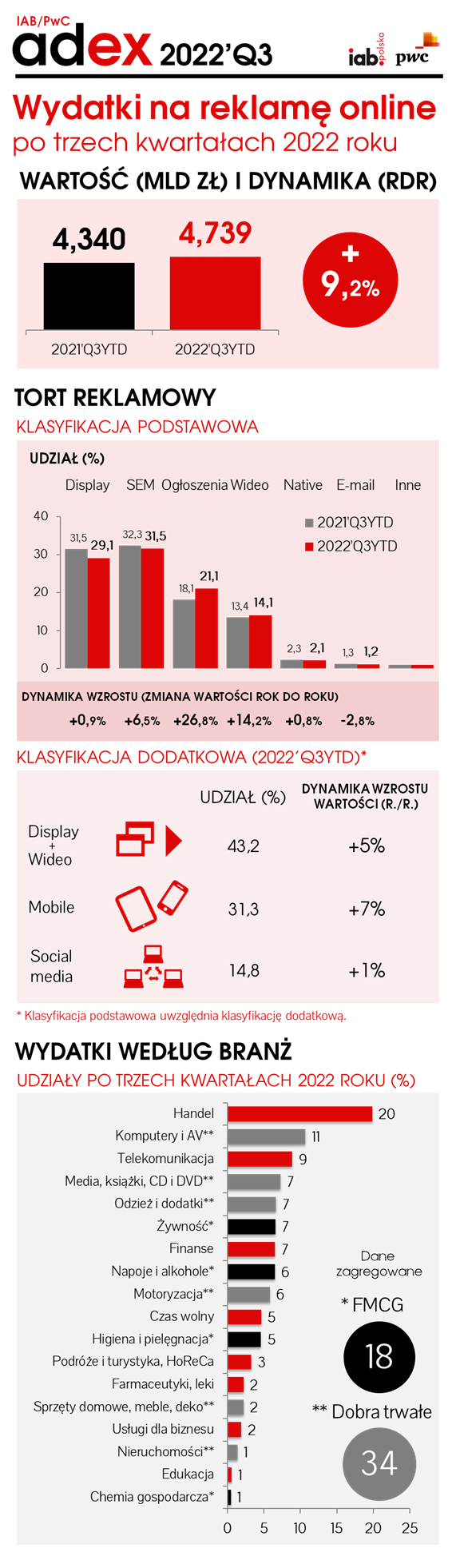

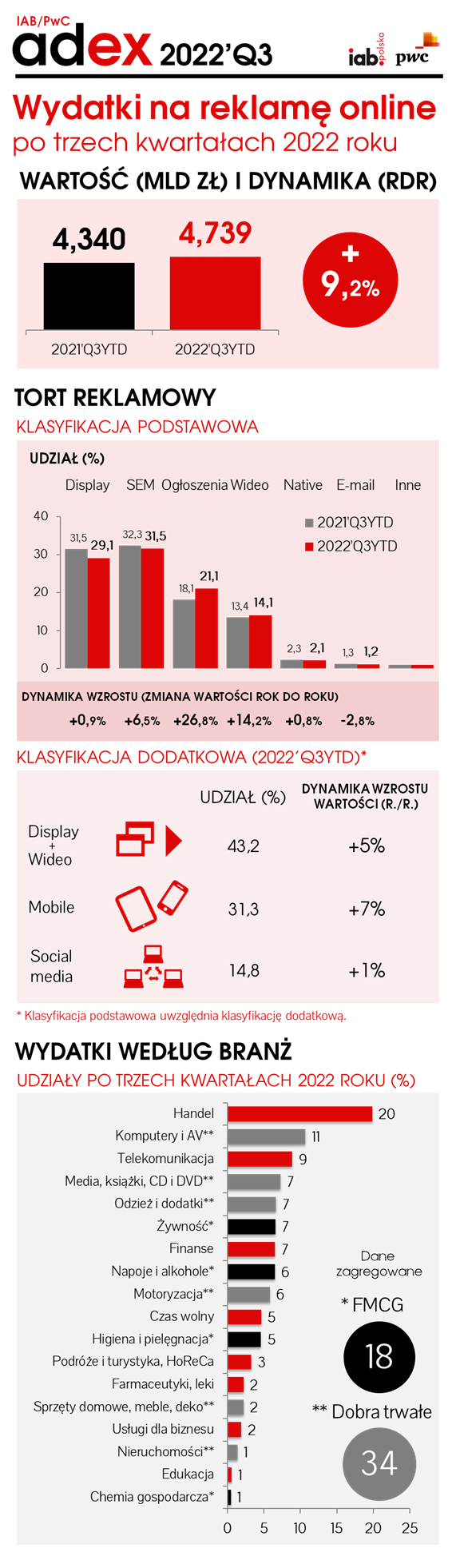

Po trzech kwartałach 2022 roku wartość rynku reklamowego online osiągnęła ponad 4,7 mld zł, dzięki dynamice wzrostu na poziomie 9%. Wydatki na komunikację cyfrową wzrosły o prawie 400 mln zł w ujęciu rok do roku – wynika z najnowszego raportu z badania IAB Polska/PwC AdEx

W trzecim kwartale 2022 roku tempo rozwojowe nieco wyhamowało względem wcześniejszego trymestru (12%), osiągając indeks wzrostu na poziomie 6,2%. Przełożyło się to na dynamikę na poziomie 9,2% w okresie styczeń-wrzesień.

Ogólny obraz rynku nie uległ istotnym zmianom. Wciąż dominuje reklama graficzna (obejmująca statyczny display oraz wideo), z 43% udziału. Jej dynamika wyniosła 5%, a motorem napędowym było w dużym stopniu wideo online. SEM, pozyskujący prawie jedną trzecią tortu reklamowego online, odnotował indeks wzrostu na poziomie 6%. Wysoki indeks odnotowały ponownie ogłoszenia (+27%). Wzrosty odnotowano zarazem we wszystkich kluczowych kanałach sprzedaży reklamy online: w modelu programmatic, w urządzeniach mobilnych oraz w mediach społecznościowych.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom. Największe wzrosty wartości odnotowały branże: „podróże i turystyka, HoReCa”, „sprzęty domowe, meble, deko”, „nieruchomości” oraz „finanse”.

utworzone przez Marta Stępień | lis 28, 2022 | adex, baza wiedzy, kategorie rynkowe, reklama online, typ dokumentu

W pierwszym półroczu 2022 wartość rynku reklamowego online osiągnęła prawie 3,2 mld zł, odnotowując dynamikę wzrostu na poziomie 10%. Wydatki reklamodawców na komunikację marketingową online wzrosły o ponad 300 mln zł w ujęciu rok do roku.

\W drugim kwartale 2022 roku tempo rozwojowe nieco przyspieszyło, zwiększając indeks wzrostu – z 8,8% zaobserwowanych w pierwszym trymestrze – do prawie 12%. Przełożyło się to na półroczną dynamikę na poziomie 10,4%.

Obserwowane dotychczas trendy oraz ogólny obraz rynku są wciąż stabilne. Nadal dominuje reklama graficzna (obejmująca statyczny display oraz wideo), z 44% udziału. Jej dynamika wyniosła 8%. SEM, pozyskujący prawie jedną trzecią tortu reklamowego online odnotował indeks wzrostu na poziomie 6%. Wysoki indeks odnotowały ponownie ogłoszenia (+28%). Wzrosty odnotowały też wszystkie kluczowe kanały sprzedaży reklamy online: w modelu programmatic, w urządzeniach mobilnych oraz w mediach społecznościowych.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom. Największe wzrosty wartości odnotowały branże: „podróże i turystyka, HoReCa”, a w następnej kolejności „farmaceutyki, leki” oraz „sprzęty domowe, meble, deko”.

#O BADANIU

IAB AdEx jest cyklicznym badaniem służącym do mierzenia wydatków na reklamę internetową. Projekt realizuje IAB Polska wspólnie z PwC od 2007 roku, a jego wyniki stały się standardem rynkowym i są bazą dla innych analiz dotyczących wydatków reklamowych.

W badaniu biorą udział wszystkie wiodące firmy internetowe, jednak wyniki nie wyczerpują pełni wydatków reklamowych w internecie ze względu na duże zróżnicowanie i mnogość małych oraz średnich podmiotów na rynku. Za wydatki reklamowe uznano budżety firm przeznaczane na zakup powierzchni reklamowej w internecie. Na wydatki te składają się zarówno przychody uczestników badania uzyskane z tytułu sprzedaży powierzchni reklamowej, jak i prowizje agencji z tego tytułu. Wydatki ujęte w badaniu mogą mieć zarówno charakter gotówkowy, jak i barterowy.

W badaniu uwzględniono przychody następujących podmiotów: Agora, Burda Media, Cormedia, CS Group (szacowane), Dentsu Aegis, Facebook (częściowo szacowane), Freshmail, GK Digitree Group, Google – wyszukiwarka, reklama kontekstowa, YT, GDN i mobile (częściowo szacowane), GroupM, Grupa Allegro, Grupa Pracuj, Grupa Wirtualna Polska, Grupa ZPR Media, Havas Media, IDG, IPG Mediabrands, LEADR, Lowe Media, NetSprint, Novem, OLX, OMD, Polsat-Interia, Polska Press Grupa, Publicis Groupe, Ringier Axel Springer Polska, Społeczności, Ströer Digital, TVN, TVP. Szacunki oparte są na danych PwC, IHS oraz Gemius.

Dane zbierano do 11 listopada 2022 r.

Więcej informacji o badaniu na: http://iabadex.pl

utworzone przez Marta Stępień | wrz 14, 2022 | 2022, adex, baza wiedzy, kategorie rynkowe, reklama online, rok, typ dokumentu

Stabilny wzrost reklamy online

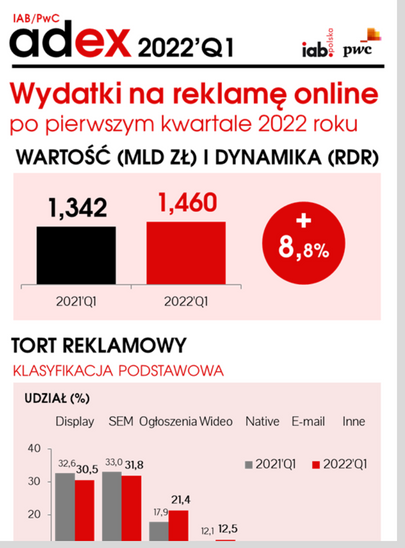

Po pierwszym kwartale 2022 roku wydatki reklamodawców na komunikację marketingową online wzrosły o prawie 120 mln zł w ujęciu rok do roku. Wartość rynku reklamowego online osiągnęła dzięki temu prawie 1,5 mld zł z dynamiką wzrostu na poziomie 9%.

Rok 2021 był dla reklamy online wyjątkowo owocny. Po wyhamowaniu, jakie przyniosły ze sobą początki pandemii, w zeszłym roku rynek odzyskał zamrożone budżety i dynamika wzrostu w ujęciu rocznym skoczyła z 5% do 20%. W pierwszym kwartale 2022 roku odnotowano natomiast stabilizację i zbliżenie do trendu wynikającego ze średniego rocznego indeksu wzrostu obserwowanego od 2016 roku.

Ogólny obraz rynku nie uległ zmianie. Nadal dominuje reklama graficzna (obejmująca statyczny display oraz wideo), z 43% udziału. Jej dynamika wyniosła 4%. Podobny indeks wzrostu odnotował SEM (5%), pozyskujący prawie jedną trzecią rynku (32%). Wysoki indeks odnotowały ponownie ogłoszenia (+30%), które odrabiają straty po roku 2020 (wówczas ich wartość spadła o 8%). Wzrosty odnotowały też wszystkie kluczowe kanały sprzedaży reklamy online: w modelu programmatic, w urządzeniach mobilnych oraz w mediach społecznościowych.

Biorąc pod uwagę podział branżowy – ranking reklamodawców nie uległ istotnym zmianom. Kolejność na ścisłym podium pozostała taka sama, a na pozostałych miejscach doszło do nieznacznych roszad. Największe wzrosty wartości (około 30%) odnotowały branże: „farmaceutyki, leki” oraz „sprzęty domowe, meble, deko”.

#O BADANIU

IAB AdEx jest cyklicznym badaniem służącym do mierzenia wydatków na reklamę internetową. Projekt realizuje IAB Polska wspólnie z PwC od 2007 roku, a jego wyniki stały się standardem rynkowym i są bazą dla innych analiz dotyczących wydatków reklamowych.

W badaniu biorą udział wszystkie wiodące firmy internetowe, jednak wyniki nie wyczerpują pełni wydatków reklamowych w internecie ze względu na duże zróżnicowanie i mnogość małych oraz średnich podmiotów na rynku. Za wydatki reklamowe uznano budżety firm przeznaczane na zakup powierzchni reklamowej w internecie. Na wydatki te składają się zarówno przychody uczestników badania uzyskane z tytułu sprzedaży powierzchni reklamowej, jak i prowizje agencji z tego tytułu. Wydatki ujęte w badaniu mogą mieć zarówno charakter gotówkowy, jak i barterowy.

W badaniu uwzględniono przychody następujących podmiotów: Agora, Burda Media, Cormedia, CS Group (szacowane), Dentsu Aegis, Facebook (częściowo szacowane), Freshmail, GK Digitree Group, Google – wyszukiwarka, reklama kontekstowa, YT, GDN i mobile (częściowo szacowane), GroupM, Grupa Allegro, Grupa Pracuj, Grupa Wirtualna Polska, Grupa ZPR Media, Havas Media, IDG, IPG Mediabrands, LEADR, Lowe Media, NetSprint, Novem, OLX, OMD, Polsat-Interia, Polska Press Grupa, Publicis Groupe, Ringier Axel Springer Polska, Społeczności, Ströer Digital, TVN, TVP. Szacunki oparte są na danych PwC, IHS oraz Gemius.

Dane zbierano do 29 sierpnia 2022 r.

Więcej informacji o badaniu na: http://iabadex.pl