utworzone przez Agata | sty 11, 2018 | adex, baza wiedzy

Po trzech kwartałach 2017 roku wydatki na reklamę online wyniosły 2,69 mld zł, o 147 mln zł więcej niż rok wcześniej w porównywalnym okresie. Przełożyło się to na dynamikę wzrostu na poziomie 6%. Wciąż największy wpływ na wzrost ma wideo online, social media oraz programmatic.

Jak wynika z badania AdEx realizowanego dla IAB Polska przez PwC, w trzecim kwartale 2017 roku utrzymały się dotychczasowe trendy obserwowane w obszarze wydatków na reklamę cyfrową. Tempo rozwojowe wyniosło wtedy 5%, a dominujące formaty reklamowe utrzymały swą pozycję. Ogólny obraz rynku po trzech kwartałach pozostał więc taki sam – dominuje reklama graficzna z udziałem na poziomie 47%, a drugi w kolejności marketing w wyszukiwarkach pozyskał 34% tortu reklamowego. Jedynym formatem wciąż odnotowującym spadek jest e-mail marketing, a ogłoszenia utrzymują wciąż wysoką dynamikę. Analizując klasyfikację dodatkową – obejmującą zarówno szczegółowe formaty, modele sprzedaży, jak również środowiska emisji – zaobserwowane trendy także nie różnią się od tych, które były widoczne dotychczas. Wysoką dwucyfrową dynamikę zanotowały: wideo online, reklama sprzedawana w modelu programmatic oraz emitowana w mediach społecznościowych.

Biorąc pod uwagę podział tortu reklamowego online ze względu na reklamodawców – ranking reklamodawców również nie uległ znacznej zmianie. Pierwsza piątka pozostała ponownie ta sama, warto jednak zwrócić uwagę, że wśród nich znacznie zwiększył swe nakłady handel, który dzięki temu umocnił się na pozycji lidera i zwiększył udział w torcie reklamowym o 3 punkty procentowe. Do branż, które znacznie zwiększyły nakłady na komunikację cyfrową należą także: sprzęty domowe, odzież, chemia gospodarcza oraz usługi dla biznesu.

O badaniu

IAB AdEx jest cyklicznym badaniem służącym do mierzenia wydatków na reklamę internetową. Projekt realizuje IAB Polska wspólnie z PwC od 2007 roku, a jego wyniki stały się standardem rynkowym i są bazą dla innych analiz dotyczących wydatków reklamowych.

W badaniu biorą udział wszystkie wiodące firmy internetowe, jednak wyniki nie wyczerpują pełni wydatków reklamowych w internecie ze względu na duże zróżnicowanie i mnogość małych oraz średnich podmiotów na rynku. Za wydatki reklamowe uznano budżety firm przeznaczane na zakup powierzchni reklamowej w internecie. Na wydatki te składają się zarówno przychody uczestników badania uzyskane z tytułu sprzedaży powierzchni reklamowej, jak i prowizje agencji z tego tytułu. Wydatki ujęte w badaniu mogą mieć zarówno charakter gotówkowy, jak i barterowy.

W badaniu uwzględniono przychody: Aegis Media, Agora, Cormedia, Eniro, Facebook (częściowo szacowane), Freshmail, GG-Network, Google – wyszukiwarka, reklama kontekstowa, YT, GDN i mobile (częściowo szacowane), GroupM, Grupa Allegro, Grupa Wirtualna Polska, Havas Media, IDG, Infor Ekspert (częściowo szacowane), Interia.pl, IPG Mediabrands, LEADR, Media Impact, Money.pl, NetSprint, Novem, OMD, Pkt.pl, Polskapresse, Pracuj.pl, Re:define, SARE, Społeczności.pl, Ströer Digital, TradeDoubler (częściowo szacowane), TVN, TVP, Vivaki, ZPR Media. Szacunki oparte są na danych PwC oraz IHS. Od roku 2016 do analiz włączono także dane Gemius AdReal oraz Sotrender, które służą do kalibracji wydatków globalnych graczy.

Dane zbierano do 20 grudnia 2017 r.

Więcej informacji o badaniu na: http://iabadex.pl

utworzone przez Agata | gru 14, 2017 | baza wiedzy, raport

Podczas MIXX Awards & Conference 2017 zaprezentowana została czwarta edycja Raportu „Perspektywy rozwojowe reklamy online w Polsce”, opracowanego przez zespół specjalistów i praktyków pod kierownictwem działu badawczego IAB Polska.

W pierwszej części opracowania – obok stałych analiz dotyczących pozycji internetu na tle innych mediów oraz szacunków dynamiki i wartości komunikacji cyfrowej – znajduje się porównanie IAB Polska/PwC AdEx oraz badania rynku reklamowego Starcom. W odniesieniu do tych projektów często pojawiają się pytania dotyczące różnic i sposobów interpretacji, postanowiliśmy więc wspólnie ze Starcom zaprezentować szczegółową analizę porównawczą, która powinna odpowiedzieć na większość wątpliwości. Analiza, którą zwykle przeprowadzaliśmy na potrzeby wewnętrzne, po raz pierwszy więc w stopniu tak szczegółowym ukazuje się w mediach. Poziom zgodności pomiędzy projektami – po sprowadzeniu ich do porównywalnego zakresu – wynosi ponad 99%.

Pozostałe części raportu skupiają się na szczegółowych analizach komunikacji cyfrowej: w jaki sposób cyfryzacja zmienia i zmieniać będzie poszczególne segmenty rynku, jakie pojawią się istotne zmiany w prawie i jak mogą one wpłynąć na cały rynek, jakie są trendy w takich obszarach jak mobile, wideo czy content marketing, a także jakie kierunki rozwojowe obserwujemy w automatyzacji i analityce.

utworzone przez Agata | paź 27, 2017 | adex, baza wiedzy

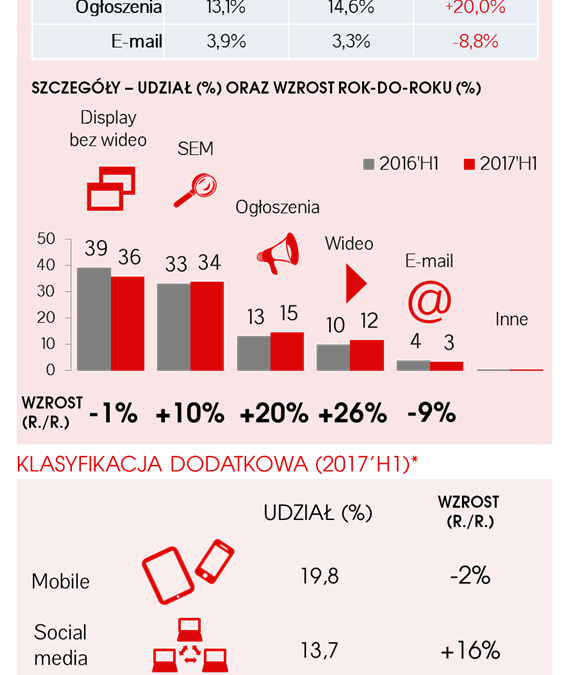

W pierwszym półroczu 2017 roku wydatki na reklamę cyfrową wyniosły 1,86 mld zł, o 133 mln zł więcej niż rok wcześniej w porównywalnym okresie, co przełożyło się na dynamikę wzrostu na poziomie 8%. Kluczowy wpływ na tempo rozwojowe miały: wideo online, social media oraz programmatic. W świetle obecnej koniunktury zatrzymały się wydatki na tradycyjną reklamę graficzną oraz mobile.

Po spowolnieniu dynamiki wydatków na reklamę cyfrową w pierwszym kwartale 2017 roku, nastąpiło spodziewane dalsze wyhamowanie, które zaowocowało spadkiem indeksu rok do roku do wartości jednocyfrowej. Podobnie jak w poprzednich latach, gdy PKB notowało tendencję spadkową, widoczne jest wyhamowywanie tempa rozwojowego rynku reklamowego online. I choć w 2017 roku PKB wróciło do relatywnie wysokich indeksów, nie są one jeszcze widoczne na rynku reklamowym, który reaguje na tego typu zmiany z co najmniej półrocznym opóźnieniem. Można się jednak spodziewać, że największe spadki komunikacja cyfrowa ma już za sobą i w drugim półroczu nastąpi odbicie.

Na kształt segmentu reklamy online, w tym na jego dynamikę rozwojową w najbliższej perspektywie wpłyną także procesy i zjawiska dotyczące samego rynku. Drugie półrocze 2017 roku będzie więc wyrazem zarówno koniunktury gospodarczej, jak również nastrojów rynkowych w odniesieniu do takich zagadnień, jak RODO, viewability czy adblocking.

Podmioty działające na rynku reklamy online podlegają obecnie dużym zmianom w sposobie funkcjonowania i zarządzania. Jest to powodowane przez dynamicznie zmieniający się rynek, ale też nowe regulacje dotyczące chociażby ochrony danych osobowych i zgody na wykorzystywanie cookies. To wszystko, jak również nastroje i oceny kondycji naszej gospodarki, wpływa na zachwianie dynamiki wzrostu wydatków reklamowych

– komentuje Włodzimierz Schmidt, prezes zarządu IAB Polska.

Analiza bieżącego obrazu rynku wskazuje, że jego tempo dyktują przede wszystkim globalni gracze, których przychody w Polsce stanowią obecnie już ponad połowę wszystkich wydatków reklamowych online i odpowiadają za 73% wzrostu wartości. Pod tym względem nasz rodzimy rynek nie różni się znacznie od większości rynków zachodnich.

Jeśli chodzi o formaty – motorami rozwojowymi są obecnie przede wszystkim wideo (odpowiedzialne za 34% wzrostu) oraz ogłoszenia (również 34% wzrostu). Biorąc pod uwagę klasyfikację dodatkową należy wskazać przede wszystkim reklamę w social media (26% wzrostu) oraz sprzedawaną w modelu programmatic (22% wzrostu). Klasyczny display, nie wliczając formatów wideo, praktycznie zatrzymał się z dynamiką na poziomie -1%, a e-mail marketing kontynuował tendencję spadkową, by na koniec półrocza zanotować indeks o wartości -9%.

Z perspektywy wydatków branżowych ranking reklamodawców nie uległ znacznej zmianie. Pierwsza piątka pozostała ta sama, choć nastąpiły pewne rotacje na poszczególnych miejscach podium – na pozycji wyraźnego lidera znajduje się obecnie handel, który rok wcześniej zajmował miejsce drugie, prawie ex aequo z pierwszą w rankingu motoryzacją. Warto zwrócić uwagę na branże szczególnie aktywne w pierwszym półroczu 2017 roku. Prawie podwoiła swoje wydatki na komunikację cyfrową branża sprzętów domowych, mebli i dekoracji, podczas gdy chemia gospodarcza oraz odzież i dodatki zwiększyły swoje nakłady prawie o połowę. Największy spadek został odnotowany w branży farmaceutycznej.

O badaniu

IAB AdEx jest cyklicznym badaniem służącym do mierzenia wydatków na reklamę internetową. Projekt realizuje IAB Polska wspólnie z PwC od 2007 roku, a jego wyniki stały się standardem rynkowym i są bazą dla innych analiz dotyczących wydatków reklamowych.

W badaniu biorą udział wszystkie wiodące firmy internetowe, jednak wyniki nie wyczerpują pełni wydatków reklamowych w internecie ze względu na duże zróżnicowanie i mnogość małych oraz średnich podmiotów na rynku. Za wydatki reklamowe uznano budżety firm przeznaczane na zakup powierzchni reklamowej w internecie. Na wydatki te składają się zarówno przychody uczestników badania uzyskane z tytułu sprzedaży powierzchni reklamowej, jak i prowizje agencji z tego tytułu. Wydatki ujęte w badaniu mogą mieć zarówno charakter gotówkowy, jak i barterowy.

W badaniu uwzględniono przychody: Aegis Media, Agora, Cormedia, Eniro, Facebook (częściowo szacowane), Freshmail, GG-Network, Google – wyszukiwarka, reklama kontekstowa, YT, GDN i mobile (częściowo szacowane), GroupM, Grupa Allegro, Grupa Wirtualna Polska, Havas Media, IDG, Infor Ekspert (częściowo szacowane), Interia.pl, IPG Mediabrands, LEADR, Media Impact, Money.pl, NetSprint, Novem, OMD, Pkt.pl, Polskapresse, Pracuj.pl, Re:define, SARE, Społeczności.pl, Ströer Digital, TradeDoubler (częściowo szacowane), TVN, TVP, Vivaki, ZPR Media. Szacunki oparte są na danych PwC oraz IHS. Od roku 2016 do analiz włączono także dane Gemius AdReal oraz Sotrender, które służą do kalibracji wydatków globalnych graczy.

Dane zbierano do 4 października 2017 r.

Więcej informacji o badaniu na: http://iabadex.pl

utworzone przez Agata | sie 24, 2017 | adex, baza wiedzy

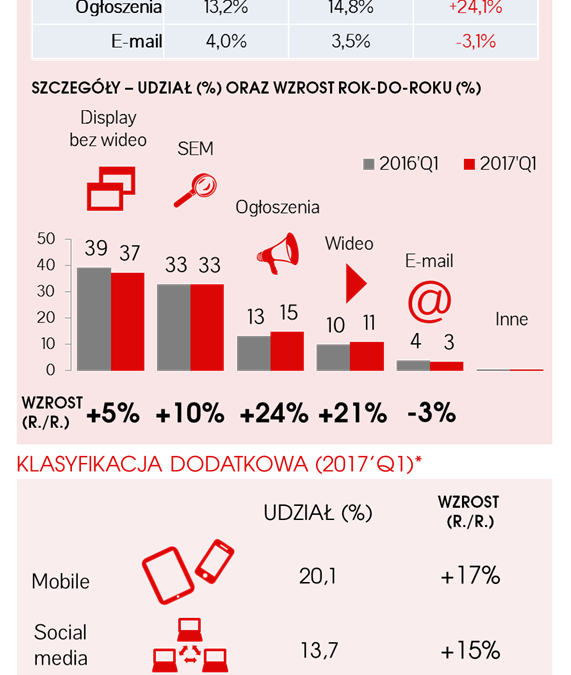

Według badania AdEx – zrealizowanego przez PwC na zlecenie Związku Pracodawców Branży Internetowej IAB Polska – w pierwszym kwartale 2017 roku nakłady na reklamę cyfrową wyniosły 890 mln zł, o 85 mln zł więcej niż rok wcześniej w porównywalnym okresie. Przełożyło się to na wzrost wartości na poziomie 10%. Kluczowy wpływ na dwucyfrową dynamikę mają globalni gracze oraz segment ogłoszeń, które utrzymały dwucyfrowy wzrost, podczas gdy wśród pozostałych podmiotów na rynku dynamika wyniosła 3,7%.

Rosnące wydatki na reklamę online i coraz większy jej udział w budżetach przeznaczanych na reklamę są dowodem doceniania tego sektora. Struktura nakładów pokazuje jednocześnie niejednolitą dynamikę wzrostu, przy czym największy notują globalni gracze

– komentuje Włodzimierz Schmidt, prezes zarządu Związku Pracodawców Branży Internetowej IAB Polska.

Oprócz e-mail marketingu, którego wartość spadła o 3% rok do roku, wszystkie podstawowe formaty reklamy online zanotowały wzrosty, największy w przypadku ogłoszeń (24%). Dwucyfrowy indeks osiągnęła także reklama w wyszukiwarkach (10%), w dużym stopniu dzięki emisji w urządzeniach mobilnych. Wartość wydatków na display wzrosła o 8%, przy czym kluczowy wpływ na tempo rozwojowe reklamy graficznej mieli globalni gracze, którzy zanotowali indeks na poziomie 16%. Biorąc pod uwagę klasyfikację dodatkową – wszystkie istotne formaty rosły również dwucyfrowo: programmatic (25%), wideo (21%), mobile (17%) oraz social media (15%). Ogólny obraz rynku pozostał zbliżony – w torcie reklamowym dominuje display z 48% udziałów.

Jeśli chodzi o strukturę branżową reklamodawców, ścisłe grono liderów pozostało niezmienne. Na pierwszym miejscu z wyraźną przewagą znalazł się handel (19% udziału w rynku), zaś na kolejnych miejscach motoryzacja i telekomunikacja (odpowiednio: 11% i 8%). Warto zwrócić uwagę na wyraźny wzrost wydatków na reklamę w kategorii sprzęty domowe, meble i dekoracje, a także odzież i dodatki oraz wspomniany w gronie liderów handel.

IAB AdEx jest cyklicznym badaniem służącym do mierzenia wydatków na reklamę internetową. Projekt realizuje IAB Polska wspólnie z PwC od 2007 roku, a jego wyniki stały się standardem rynkowym i są bazą dla innych analiz dotyczących wydatków reklamowych.

W badaniu biorą udział wszystkie wiodące firmy internetowe, jednak wyniki nie wyczerpują pełni wydatków reklamowych w internecie ze względu na duże zróżnicowanie i mnogość małych oraz średnich podmiotów na rynku. Za wydatki reklamowe uznano budżety firm przeznaczane na zakup powierzchni reklamowej w internecie. Na wydatki te składają się zarówno przychody uczestników badania uzyskane z tytułu sprzedaży powierzchni reklamowej, jak i prowizje agencji z tego tytułu. Wydatki ujęte w badaniu mogą mieć zarówno charakter gotówkowy, jak i barterowy.

W badaniu uwzględniono przychody: Aegis Media, Agora, Cormedia, Eniro, Facebook (częściowo szacowane), Freshmail, GG-Network, Google – wyszukiwarka, reklama kontekstowa, YT, GDN i mobile (częściowo szacowane), GroupM, Grupa Allegro, Grupa Wirtualna Polska, Havas Media, IDG, Infor Ekspert (częściowo szacowane), Interia.pl, IPG Mediabrands, LEADR, Media Impact, Money.pl, NetSprint, Novem, OMD, Pkt.pl, Polskapresse, Pracuj.pl, Re:define, SARE, Społeczności.pl, Ströer Digital, TradeDoubler (częściowo szacowane), TVN, TVP, Vivaki, ZPR Media. Szacunki oparte są na danych PwC oraz IHS. Od roku 2016 do analiz włączono także dane Gemius AdReal oraz Sotrender, które służą do kalibracji wydatków globalnych graczy.

Dane zbierano do 29 lipca 2017 r.

Więcej informacji o badaniu na: http://iabadex.pl

utworzone przez Agata | cze 27, 2017 | baza wiedzy, raport strategiczny

Przekazujemy raport strategiczny Związku pracodawców Branży Internetowej IAB Polska – Internet 2016/2017, przygotowany we współpracy z ekspertami rynku, przedstawicielami grup roboczych naszego związku. To już kolejna edycja raportu podsumowującego najważniejsze wydarzenia branży online, prezentującego innowacje i rynkowe trendy.

Jakie zachodzą zmiany zachowań użytkowników sieci? Jaka jest wielkość rynku reklamy online w Polsce i w Europie? Ile wydatków na reklamę internetową stanowi mobile? Jak zmienia się rynek treści wideo? Odpowiedzi na te i inne pytania znajdą Państwo w załączonym materiale.

Znalazły się w nim informacje na temat obecnego dostępu do internetu w Polsce na tle innych krajów europejskich, profilu i zachowań użytkowników, zmian w sposobie korzystania z zasobów sieci, podejściu do zagadnienia prywatności. Wiele miejsca poświęcamy skuteczności komunikacji i sposobom mierzenia jej efektów.

Raport dogłębnie prezentuje rynek reklamy online, który w ub. roku wzrósł o kolejne 14%, a jego wartość wynosi już ponad 3,6 mld zł. Omawia rozwój modelu programmatic, wydatki na SEM i reklamę display, przedstawia rynek mobilny i rozwój rodzimego segmentu e-commerce. Nie zabrakło w nim informacji dotyczących popularności stron www, kształtowania wizerunku marek, trendów w mediach społecznościowych.

Zapraszamy do lektury.